Goldbarren oder Goldaktien – wie profitieren vom Gold-Bullenmarkt?

29 August 2019

Mit einem Freund teilen

Alle Felder müssen ausgefüllt werden, wenn angegeben (*)In den vergangenen Wochen wurden wir häufig gefragt, welches die beste Möglichkeit für den Zugang zu dem aktuellen Bullenmarkt darstellt – physisches Gold oder Goldaktien. Um diese Frage zu beantworten, ist es unseres Erachtens hilfreich, die aktuelle Hausse-Phase mit früheren Aufschwungphasen zu vergleichen.

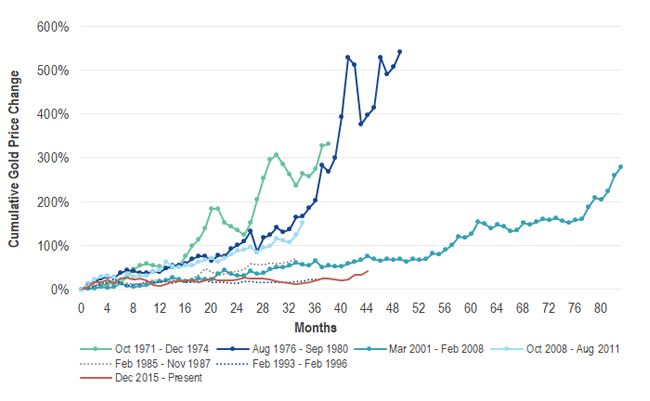

Eine Hausse kann als „säkular“ (langfristig) oder „zyklisch“ (Aufwärtstrend während einer länger andauernden allgemeinen Baisse-Phase) klassifiziert werden. Bevor die Marke von USD 1.400 je Feinunze im Juni durchbrochen wurde, schien sich der Goldpreis technisch gesehen ähnlich zu entwickeln wie während des 36 Monate andauernden zyklischen Bullenmarktes von 1993 bis 1996. Das derzeitige Preisniveau von USD 1.500 deutet jedoch auf eine möglicherweise länger andauernde Rally hin, die vielleicht eher der säkularen Hausse-Phase am Goldmarkt von 2001 bis 2008 ähnelt.

Rallyes während einer Gold-Hausse waren in der Vergangenheit in unterschiedlichsten Ausprägungen zu beobachten

Quelle: VanEck, Bloomberg. Daten Stand August 2019. „Gold“ wird abgebildet durch den Gold-Kassakurs (USD/Feinunze). Die Wertentwicklung in der Vergangenheit bietet keine Gewähr für zukünftige Ergebnisse.

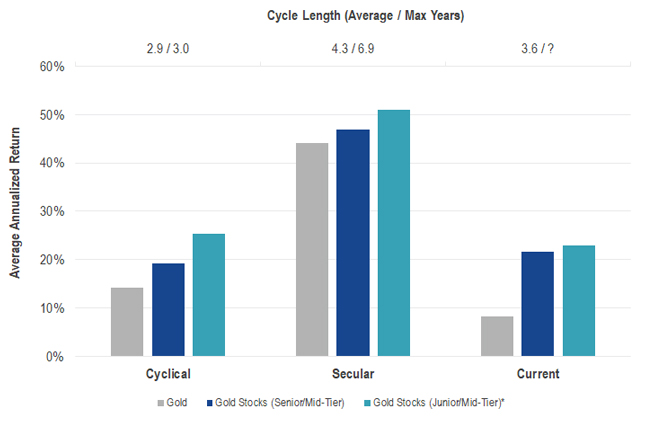

Im Schnitt haben Goldaktien in Hausse-Phasen historisch betrachtet besser abgeschnitten als physisches Gold – und zwar sowohl an einem säkularen als auch an einem zyklischen Markt. Dies liegt in der Regel daran, dass sich in dieser Phase steigende Goldpreise überproportional positiv auf die Gewinne der Unternehmen auswirken.

In früheren Hausse-Phasen schnitten Goldaktien besser ab als physisches Gold1

*Daten verfügbar ab Februar 1992.

Quelle: VanEck, Bloomberg, FactSet, Barron’s. Daten Stand August 2019. Die Wertentwicklung in der Vergangenheit bietet keine Gewähr für zukünftige Ergebnisse.

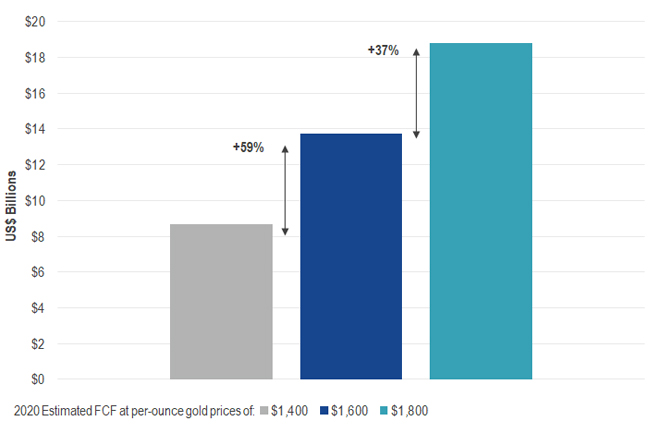

Der größte Unterschied des aktuellen Zyklus gegenüber der letzten Hausse (2008 bis 2011) liegt jedoch in den enormen Anstrengungen, die Goldunternehmen unternommen haben, um ihre Kosten und Investitionsausgaben zu senken und die Fehler der Vergangenheit (z. B. das „Hedging“ der Produktion – d. h. der Kauf von Futures-Kontrakten, um eine spätere Abnahme des Goldes zu einem festen Preis zu gewährleisten – in einem Umfeld steigender Goldpreise) zu vermeiden. Bei großen und mittleren Goldproduzenten könnten sich diese Maßnahmen bei einem Preissprung von USD 1.400 auf USD 1.600 in einer Steigerung des Free Cashflow um durchschnittlich knapp 60% niederschlagen. Unserer Ansicht nach ist dies ein sehr überzeugender Grund, sich derzeit für den Kauf von Goldaktien zu entscheiden. Dies gilt insbesondere angesichts der auf absoluter und relativer Basis attraktiven Bewertungen.

Einige große und mittlere Goldproduzenten profitieren von der Hebelwirkung steigender Goldpreise

Quelle: VanEck, Bloomberg. Daten Stand August 2019. „Große“ Goldproduzenten bezieht sich auf Produktionsvolumina von ca. 1,5-6,0 Mio. Feinunzen Gold pro Jahr („mittlere“ auf ca. 0,3-1,5 Mio Feinunzen pro Jahr).

-----------------------------------------------------------------------

1Beispiele für „zyklische“ Hausse-Phasen: Februar 1985 bis November 1987 und Februar 1993 bis Februar 1996. Beispiele für „säkulare“ Hausse-Phasen: Oktober 1971 bis Dezember 1974; August 1997 bis September 1980; März 2001 bis Februar 2008 und Oktober 2008 bis August 2011. „Aktuelle“ Hausse-Phase bezieht sich auf den Zeitraum von Dezember 2015 bis zum letzten Monatsende (August 2019). „Gold“ wird abgebildet durch den Gold-Kassakurs (USD/Feinunze). „Goldaktien (großer/mittlerer Goldproduzenten)“ werden für den Zeitraum von Oktober 1971 bis zur Auflegung des Philadelphia Gold and Silver Index (XAUTR) im Januar 1984 durch den Barron’s Gold Mining Index (BGMI) und bis zur Auflegung des NYSE Arca Gold Miners Index (GDMNTR) im Oktober 1993 durch den XAU abgebildet. „Goldaktien (kleiner/mittlerer Goldproduzenten)“ werden für den Zeitraum von Februar 1992 bis zur Auflegung des MVIS Global Junior Gold Mining Index (MVGDXJTR) im Januar 2004 durch den weltweiten Gold-Small-Cap-Teilindex des Dow Jones Global Index (DJGI) abgebildet. „Große“ Goldproduzenten bezieht sich auf Produktionsvolumina von ca. 1,5-6,0 Mio. Feinunzen Gold pro Jahr („mittlere“ Goldproduzenten bezieht sich auf ca. 0,3-1,50 Mio. Feinunzen, „kleine“ Goldproduzenten auf ca. 0,3 Mio. Feinunzen pro Jahr). Indizes sind keine Wertpapiere, in die investiert werden kann. Die Indexbeschreibungen sind in den nachstehenden Informationen enthalten.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

20 März 2024

20 März 2024

15 Januar 2024

11 Dezember 2023

17 November 2023