Boeing und Constellation: Moat-Titel nach Rückgang wieder auf Erholungskurs

08 Juni 2020

Mit einem Freund teilen

Alle Felder müssen ausgefüllt werden, wenn angegeben (*)Andrew Lane, Stratege bei Morningstar, hat kürzlich einen Research-Bericht veröffentlicht, der die Wertentwicklung des Morningstar® Wide Moat Focus IndexTM in Zeiträumen nach Marktrückgängen untersucht. Ich habe oftmals von der langfristigen Natur der Moat-Investment-Philosophie von Morningstar geschrieben, und dieser Beitrag stellt die potenziellen Vorteile des systematischen Fokus der Strategie auf Bewertungen klar heraus. Die strategieseitige Indexprüfung im März 2020 fällt mit solch einem Zeitraum zusammen, und wir verfolgen die Dynamiken vieler der zur Aufnahme ausgewählten Unternehmen zu dieser Zeit nach, wie Boeing (BA), Bank of America (BAC) und Constellation Brands Inc (CTZ).

Fokus auf Bewertungen hat zu Outperformance gegenüber dem breiten Markt geführt

Investments in Unternehmen, die nachhaltige Wettbewerbsvorteile aufweisen, oder breite Economic Moats sind eine beliebte Anlagestrategie. Gerade in unsicheren Zeiten sind sie so beliebt, dass die Aktie dieser Unternehmen aufgrund der entsprechenden Nachfrage gegenüber den Unternehmen, die keinen erkennbaren Economic Moat aufweisen, höher notieren kann. Aus diesem Grund sind Bewertungsanalysen derart wichtig. Die Bestimmung, wann die Aktienkurse dieser gut aufgestellten Unternehmen unter dem Fair Value liegen, und die anschließende Allokation zu attraktiven Einstiegspunkten können über eine Outperformance oder eine Underperformance entscheiden.

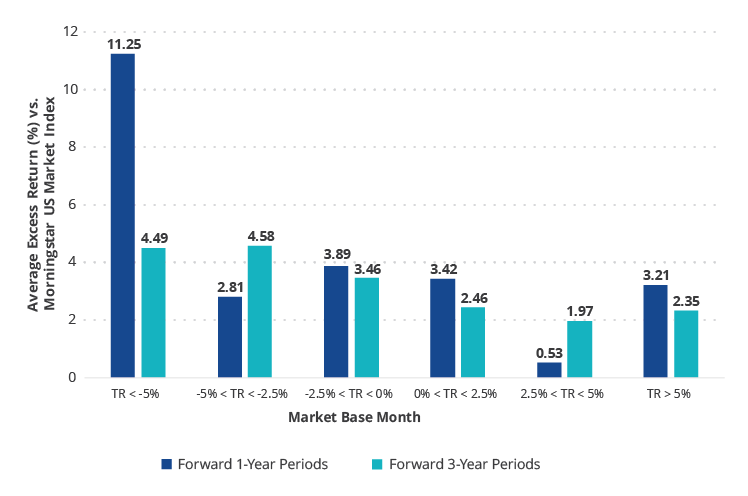

Anlagen in „Wide Moat“-Unternehmen alleine haben nicht immer zu Überschussrenditen im Vergleich zum breiten Markt (gemessen am Morningstar US Market Index) geführt. In Einzelfällen blieben sie sogar hinter dem Markt zurück. In diesem Zusammenhang können Bewertungen ausschlaggebend sein. Laut dem Research-Bericht hat die regelmäßige Beurteilung von Bewertungsverwerfungen durch Morningstar dazu beigetragen, dass der Morningstar Wide Moat Focus Index gegenüber dem breiten Markt in sämtlichen Marktrenditeprofilen innerhalb einer Periode, die jeweils nach einem Monat begann, beeindruckende durchschnittliche Überschussrenditen erzielte. Noch beeindruckender: Die durchschnittlichen Überschussrenditen im Vergleich zum breiten Markt fielen in Perioden, die auf einen Monat folgten, in dem der Markt um mehr als 5% fällt, noch ausgeprägter aus. Wenngleich nicht für jeden Zeitraum in der Studie eine Outperformance zu verzeichnen ist, weist der Index doch im Durchschnitt eine Erfolgsbilanz auf.

Überschussrenditen sind im Durchschnitt umfangreiche Marktrückgänge vorausgegangen

28. Februar 2007 bis 31. März 2020

| Anzahl der Vorkommnisse | ||||||

| Zeiträume von 1 Jahr | 15 | 11 | 21 | 51 | 30 | 17 |

| Zeiträume von 3 Jahren | 13 | 9 | 21 | 37 | 26 | 15 |

Quelle: Morningstar. Stand der Daten: 31. März 2020. Morningstar Wide Moat Focus Index ggü. Morningstar US Market Index. Die angegebenen Performancedaten beziehen sich auf die Vergangenheit. Die Wertentwicklung in der Vergangenheit ist keine Garantie für künftige Ergebnisse. Die Wertentwicklung eines Index ist kein Indikator für die Wertentwicklung eines Fonds. Die historische Entwicklung des VanEck Morningstar US Wide Moat UCITS ETF beginnt erst ab dem 16. Oktober 2015. Die aktuelle Fondsperformance bis zum Ende des letzten Monats finden Sie auf vaneck.com.

Der richtige Zeitpunkt

Für uns damals unbewusst kam es zwischen dem 20. und 23. März während des jüngsten Tiefpunkts des Marktes im Morningstar Wide Moat Focus Index zu einer Neugewichtung. Es wurden namhafte Unternehmen aufgenommen, die mit großen Abschlägen gegenüber dem geschätzten Fair Value von Morningstar gehandelt wurden.

Das Unternehmen Boeing (BA) wurde, als es mit einem Abschlag von 70% gegenüber dem Fair Value von Morningstar gehandelt wurde, erstmals in den Index aufgenommen. Ende April reduzierte Morningstar unter Anführung der Schuldenlast, die mit dem weiterhin bestehenden Grounding der 737 MAX verbunden war, den geschätzten Fair Value von Boeing um rund 15%. Trotz dieser Reduktion des geschätzten Fair Value beendete Boeing den Monat Mai mit einem Abschlag von fast 50% gegenüber seinem Fair Value und hat seit der Aufnahme in den Index eine Rendite von 53,51% verzeichnet.

Constellation Brands (STZ) hat in der kurzen Zeit, in der das Unternehmen im Index vertreten ist, ebenfalls eine beeindruckende Rendite von 44,94% verbucht. Das Getränkeunternehmen – dessen Moat mit seinen immateriellen Vermögenswerten, eine von fünf Moat-Quellen von Morningstar, zusammenhängt – beendete den Mai mit einem Abschlag von 20% gegenüber dem Fair Value.

Andere Neueinsteiger blieben in diesem Zeitraum hinter dem breiten Markt zurück, etwa American Express (AXP, 29,98%), Bank of America (BAC, 22,62%), Corteva (CTVA, 21,89%), Blackbaud (BLKB, 13,63%) und US Bancorp (USB, 10,46%). Wie bereits angemerkt, ist diese Strategie langfristig ausgelegt. Es wird sich zeigen, wie sich die Neuausrichtung im März 2020 auf die Indexentwicklung auswirken wird.

Der VanEck Morningstar US Wide Moat UCITS ETF (MOAT) strebt die möglichst exakte Nachbildung der Kurs- und Renditeentwicklung (vor Gebühren und Aufwendungen) des Morningstar Wide Moat Focus Index an.

Quelle der Aktienrenditen: Morningstar. Alle genannten Renditen vom 23. März 2020 bis einschließlich 31. Mai 2020.

Schätzung des Fair Value: die Schätzung des Werts einer Aktie durch einen Analysten von Morningstar.

Der Morningstar® Wide Moat Focus IndexTM wurde von Morningstar, Inc. aufgelegt und wird von Morningstar, Inc. geführt. Morningstar, Inc. unterstützt, empfiehlt, begibt, verkauft oder bewirbt den VanEck Morningstar Wide Moat ETF nicht und haftet nicht in Bezug auf diesen ETF oder irgendwelche Wertpapiere. Morningstar® ist eine eingetragene Handelsmarke von Morningstar, Inc. Der Morningstar® Wide Moat Focus IndexTM ist eine Dienstleistungsmarke von Morningstar, Inc.

Der Morningstar® Wide Moat Focus IndexTM besteht aus US-Unternehmen, die nachhaltige Wettbewerbsvorteile besitzen und deren Titel Morningstar zufolge attraktive Bewertung aufweisen.

Der Morningstar® US Market IndexTM repräsentiert rund 97% der gesamten US-amerikanischen Aktienmarktkapitalisierung.

Mit Wirkung vom 20. Juni 2016 setzte Morningstar einige Änderungen an den Regeln zur Zusammensetzung des Morningstar Wide Moat Focus Index um. Unter anderem wurde die Anzahl der Indexkomponenten von 20 auf mindestens 40 Aktien erhöht. Ebenfalls modifiziert wurde die Methodik zur Neugewichtung und Neuzusammenstellung. Diese Änderungen können ein stärker diversifiziertes Engagement, einen niedrigeren Portfolioumschlag und längere Halteperioden für Indexkomponenten zur Folge haben, als unter den vor diesem Datum geltenden Regeln der Fall war.

Eine Anlage in den VanEck Morningstar US Wide Moat UCITS ETF (MOAT) kann mit Risiken verbunden sein, die unter anderem aus folgenden Aspekten resultieren, die dazu führen können, dass diese Anlagen preislich volatil oder schwierig zu handeln sind: Aktienanlagen, die Sektoren Nicht-Basiskonsumgüter, Finanzwesen, Gesundheitswesen, Industrie und Informationstechnologie, Unternehmen mit mittlerer Marktkapitalisierung, Markt, operatives Geschäft, Indexnachbildung, Konzentration von „Authorized Participants“, keine Garantie eines aktiven Handelsmarktes, Handelsaspekte, passive Verwaltung, Handel der Fondsanteile, Risiken aufgrund von Aufschlägen/Abschlägen und Liquidität der Fondsanteile, keine Diversifizierung sowie Konzentrationsrisiken. Anlagen in Unternehmen mit mittlerer Marktkapitalisierung können mit erhöhten Risiken verbunden sein.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden