Estímulo da FED abre caminho para a corrida do ouro

24 agosto 2020

Read Time 4 MINUTOS

24 de agosto de 2020

24 de agosto de 2020

Implicações do investimento do estímulo da FED: Ouro e crescimento global

O nível de estímulo da Reserva Federal este ano é quase sem precedentes. O CEO Jan van Eck se concentra em duas implicações de investimento acionáveis: o mercado de ouro em alta e um crescimento global surpreendentemente forte.

Assista o vídeo

O nível de estímulo que a Reserva Federal (FED) lançou à economia este ano é quase sem precedentes e tem consequências para o investimento.

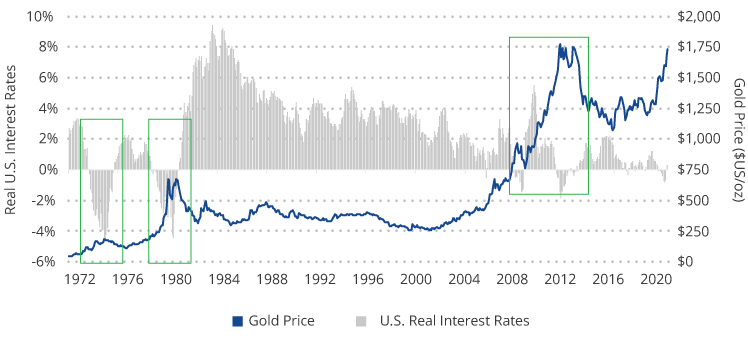

Primeiro, ouro. Nossa perspectiva para o ouro tem sido otimista desde o verão de 2019, e o caso do investimento em ouro tornou-se mais sólido nas últimas semanas, à medida que o ouro subiu de seu nível de resistência técnica de USD 1.800 por onça e ultrapassou sua alta anterior de USD 1.921.

Para ajudar a avaliar o quão alto o ouro poderia chegar, analisamos os mercados de ouro em alta anteriores (que poderiam ser categorizados como inflacionários ou deflacionários) bem como a persistência de taxas de juros reais negativas. Nosso caso base agora é que estamos em um ambiente deflacionário e, com base em tendências históricas, o preço do ouro normalmente sobe duas a três vezes em um ciclo deflacionário. Isso ajudou a informar a meta de preço de USD 3.400 que estabelecemos para o ouro (veja os mercados de ouro em alta anteriores aqui).

Os mercados financeiros também se beneficiaram do estímulo da FED. E talvez a surpresa dos dados deste verão seja que a economia global está indo muito bem, apoiando os mercados, apesar do distanciamento social que todos sentimos em nossas vidas pessoais. Commodities importantes como o cobre recuperaram altas pré-COVID. Além disso, a recuperação industrial da China aponta para altas históricas na atividade, mesmo enquanto a atividade do consumidor ainda está abaixo dos níveis do ano anterior.

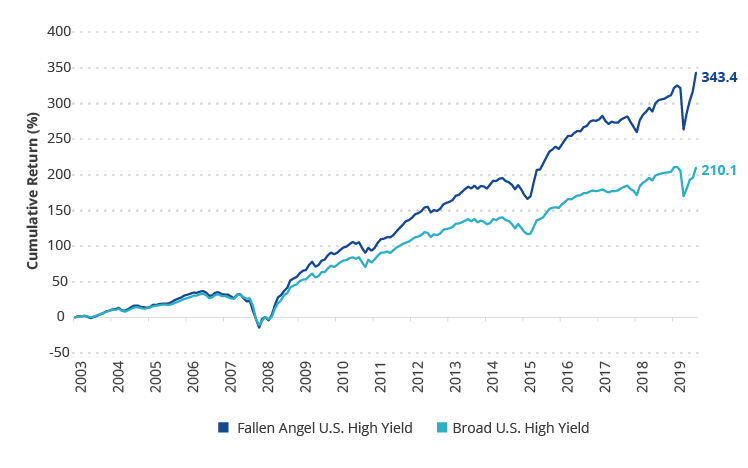

Um beneficiário: Títulos em queda e rendimentos altos

Em um ambiente recessivo, alguns títulos entrarão em default ou serão rebaixados. Os mercados de renda fixa este ano geralmente começaram a se recuperar depois que a FED anunciou planos de intervenção. Já vimos uma quantidade recorde de novos volumes de títulos em queda (mais de US$ 140 bilhões em 31 de julho de 20201) e esperamos mais para o restante do ano.

Assim como em 2016, muitas empresas de energia foram rebaixadas e tiveram seus títulos em queda, e a estratégia do fallen angel (títulos de anjo caído ou títulos em queda) é comprar esses títulos rebaixados. Conforme analisado em um blog recente, New Fallen Angel Bonds Drive Performance (Novos títulos em queda, ou de anjos caídos, impulsionam desempenho), esses novos "fallen angels" de energia estão entre os principais contribuintes para o desempenho da estratégia de fallen angels até agora este ano. Enquanto a FED continuar dando suporte, acreditamos que essa estratégia deve continuar a funcionar bem.

Títulos de alto rendimento "fallen angels" x Amplo mercado de títulos de alto rendimento

31/12/2003 a 31/07/2020

Fonte: Índices de dados ICE em 31/07/2020. Este gráfico é apenas para fins ilustrativos. O desempenho do índice não é ilustrativo do desempenho do fundo. O desempenho do fundo atual até o final do mês mais recente está disponível em vaneck.com. As informações históricas não são indicativas de resultados futuros; os dados atuais podem diferir dos dados citados. Os índices não são gerenciados e não são fundos imobiliários nos quais um investimento pode ser feito. Os dados atuais podem diferir dos dados citados. O desempenho passado não garante resultados futuros; VanEck Vectors Fallen Angel High Yield Bond ETF começou em 10/04/2012. Um investidor não pode investir diretamente em um índice. Os resultados supõem que nenhum dinheiro foi adicionado ao Índice nem ativos retirados do Índice. Os retornos dos índices não representam retornos do Fundo. O Índice não cobra taxas de administração ou despesas de corretagem, nem empresta fundos imobiliários, e nenhuma receita de empréstimo de fundos imobiliários foi adicionada ao desempenho mostrado. Amplo mercado de títulos de alto rendimento representado pelo ICE BofA US High Yield Index. Fallen Angel EUA O Alto rendimento é representado pelo Índice restrito ICE US Fallen Angel High Yield 10% (H0CF) e pelo Índice restrito Broad U.S. High Yield do ICE BofA High Yield Index (H0A0). Fallen Angel EUA Os dados de índice de Alto rendimento até o dia 28 de fevereiro de 2020 reflete o índice de Alto rendimento ICE BofA US (H0FA). A partir de 28 de fevereiro de 2020, o índice de Alto rendimento Fallen Angel U.S. High Yield reflete o índice subjacente do Fundo, o Índice Restrito ICE US Fallen Angel High Yield 10% (H0CF). Fallen Angel EUA O histórico de dados do índice de alto rendimento que inclui períodos anteriores a 28 de fevereiro de 2020 vincula H0FA e H0CF e não se destina ao uso de terceiros.

Riscos para este cenário

Um risco para o ouro e os títulos é se houver um aumento imprevisto nas taxas de juros nos EUA. Isso pode vir de uma explosão de inflação impulsionada por problemas na cadeia de suprimentos ou crescimento da oferta monetária, por exemplo. Este não é o nosso “caso base”, mas é possível. Como podemos ver no gráfico abaixo, taxas de juros reais mais altas não são boas para o ouro.

Preço do ouro vs. taxas de juros reais

Fonte: VanEck, FactSet, Bloomberg. Dados de maio de 2020. O desempenho passado não é garantia de resultados futuros.

Outra preocupação para o mercado é que o retorno total ao emprego pode ser turbulento. Um número incrível de pessoas foi demitida nos EUA e, independentemente dos números do PIB, é improvável que as pessoas voltem ao trabalho nos mesmos níveis do início do ano. A preocupação pode ser alta o suficiente para que os elaboradores de políticas tomem medidas adicionais que possam impactar a recuperação financeira.

Eleições 2020: Concentre-se em políticas, não em política

Na nossa opinião, é difícil investir de acordo com a política, mas é importante olhar para as políticas subjacentes e ver se elas vão mudar. Independentemente de quem for eleito em novembro, não prevemos uma grande mudança na política da FED. No que diz respeito à política tributária, achamos que teria que haver bastante confiança na recuperação econômica antes de qualquer possível choque fiscal em termos de um grande aumento de impostos. Em nossa opinião, os investidores devem ignorar todo o barulho político e certificar-se de que haverá uma mudança de política antes de transferir seus ativos.

Related Insights

21 outubro 2025

10 setembro 2025

01 agosto 2025

21 outubro 2025

10 setembro 2025

De máquinas de escrever e salas de reunião apertadas aos toques de sino na NYSE, a jornada de 70 anos da VanEck mostra o quanto mudou — e como sua filosofia permaneceu sólida.

01 agosto 2025

10 abril 2025

24 dezembro 2024

Prepare seu portfólio com insights detalhados da equipe de investimentos da VanEck sobre os fatores que impulsionam o risco e os retornos em suas respectivas classes de ativos.