Communication publicitaire

Découvrez la suite de Sustainable ETFs de VanEck

Les gouvernements, les entreprises et les particuliers ont des objectifs ambitieux en matière de réduction des émissions de carbone et annoncent des changements de grande ampleur. Les investisseurs peuvent participer à la transition vers une économie plus durable. Ils peuvent la financer, en apportant des capitaux à des entreprises vertueuses, et potentiellement obtenir des rendements financiers positifs.

Chez VanEck, nous proposons différents ETFs durables pour répondre à vos attentes en matière d’investissement (classés dans l’article 9 du Règlement sur la publication d’informations en matière de durabilité dans le secteur des services financiers, SFDR).

ETF Alimentation durable

- Participation à la transformation de l’alimentation sur plusieurs décennies

- Exposition à certaines des entreprises pionnières en matière de production alimentaire durable

- Une tendance alimentée par l’augmentation de la population mondiale et l’accélération du changement climatique

- Investir dans les protéines alternatives, les arômes alimentaires et l’agriculture de précision

Risque de perte en capital

Faibles risques

Risques élevés

Rendement potentiellement plus faible

Rendement potentiellement plus élevé

1

2

3

4

5

6

7

ETF Économie circulaire

- Accès aux entreprises leaders actuelles de ce nouveau concept économique

- Un modèle économique de plus en plus populaire qui privilégie la réutilisation, la réparation et le recyclage

- L'UE vise une économie circulaire d'ici 2050, dont la législation sur le droit à la réparation constitue une composante essentielle

- Les entreprises pourraient bénéficier d’une réduction des coûts et d’une plus grande efficacité.

Risque de perte en capital

Faibles risques

Risques élevés

Rendement potentiellement plus faible

Rendement potentiellement plus élevé

1

2

3

4

5

6

7

ETF Hydrogène

- Une nouvelle source d’énergie renouvelable essentielle

- Les gouvernements ont placé l’hydrogène au centre des plans de transition énergétique

- Applications potentielles allant des voitures aux trains et aux avions

- Devrait représenter une part importante du futur bouquet énergétique mondial1

Risque de perte en capital

Faibles risques

Risques élevés

Rendement potentiellement plus faible

Rendement potentiellement plus élevé

1

2

3

4

5

6

7

Comment la réglementation stimule l’investissement durable

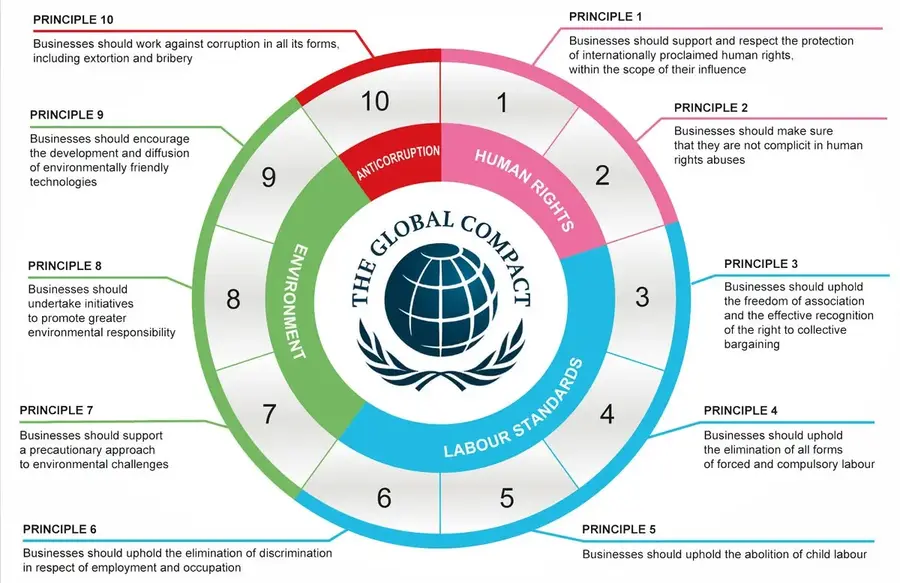

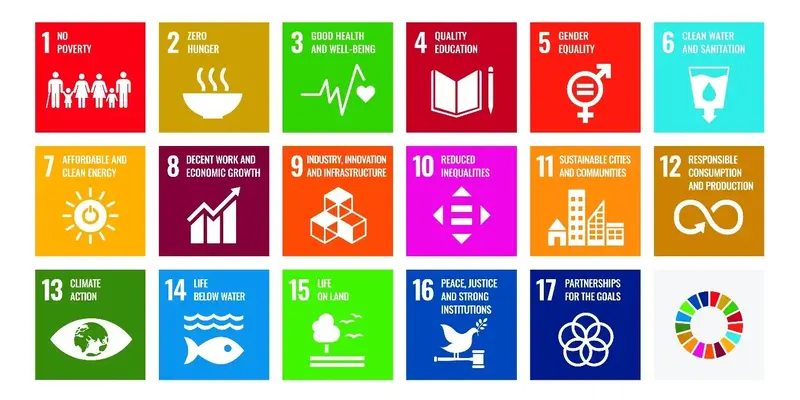

Un nombre croissant d’investisseurs recherchent des modes d’investissement qui évitent de nuire à l’environnement, favorisent le bien-être social et préservent une bonne gouvernance d’entreprise. Cependant, les régulateurs et les entités supranationales agissent également pour renforcer la tendance à l’investissement durable, en introduisant des réglementations et des cadres qui permettent aux investisseurs de soutenir plus facilement les entreprises durables. Les principes du Pacte mondial des Nations unies (PMNU), les objectifs de développement durable (ODD) et la taxinomie de l’UE sont au premier rang de ces initiatives, toutes conçues pour aider les investisseurs à prendre des décisions éclairées en matière d'investissement durable.

Principes de l’UNGC

Les principes de l’UNGC sont 10 piliers élaborés dans le but de guider les entreprises pour qu’elles se comportent de manière responsable...

Les principes de l’UNGC sont 10 piliers élaborés dans le but de guider les entreprises pour qu’elles se comportent de manière responsable...

Objectifs de développement durable

Les objectifs de développement durable sont 17 objectifs qui ont été adoptés par 193...

Les objectifs de développement durable sont 17 objectifs qui ont été adoptés par 193...

Taxonomie de l’UE

La taxonomie de l’UE fait partie du Green Deal européen, qui est à l’origine d’une réduction nette des émissions de carbone...

La taxonomie de l’UE fait partie du Green Deal européen, qui est à l’origine d’une réduction nette des émissions de carbone...

Les objectifs du règlement européen sur la taxonomie sont les suivants :

En obligeant les émetteurs de produits financiers et les entreprises à divulguer les caractéristiques de durabilité de leurs investissements, la taxonomie de l’UE vise à accroître la transparence. Cela laisse moins de place à l'écoblanchiment.

La taxonomie de l’UE vise également à créer un langage commun pour définir ce qui est vert. Cela devrait améliorer la communication entre les investisseurs, les émetteurs, les promoteurs de projets et les décideurs politiques.

La taxonomie de l’UE vise à orienter les investissements vers des activités économiques durables qui peuvent contribuer aux six objectifs environnementaux de l’UE. Celles-ci vont de l’atténuation du changement climatique à la protection de la biodiversité, comme indiqué ci-dessous :

Objectifs environnementaux de la taxinomie de l'UE

Investissement ESG et rendements

L'investissement durable ne doit pas se faire, pour l'instant, au prix d'une baisse du rendement des investissements. Bien qu’il n’y ait pas de preuves concluantes de l’impact sur les rendements, à mesure que l’investissement durable gagne en popularité, les entreprises les plus durables pourraient être récompensées. Par exemple, les banques réduisent le coût des prêts accordés aux entreprises qui réduisent leurs émissions de carbone. Il est possible que cela conduise à des rendements d’investissement plus élevés dans les années à venir.

Les actifs des fonds durables augmentent dans le monde entier, 2010-2022

Source : Statista.

Prenons l'exemple de l'indice MSCI World, dans sa version environnementale, sociale et de gouvernance (ESG) et dans sa version non ESG. Il s’agit de l’un des indices boursiers mondiaux les plus connus, qui permet de s’exposer aux plus grandes actions. Il est encourageant de constater que la version ESG a non seulement obtenu des rendements annualisés plus élevés (sur une période de cinq ans), mais qu'elle a également obtenu de meilleurs résultats lorsqu'elle a intégré la volatilité, comme en témoigne le ratio de Sharpe.

Rendement total sur 5 ans

Rendements annualisés sur 5 ans

Ratio de Sharpe

Source : Bloomberg, données au 31/03/24.

Appel aux investisseurs privés pour soutenir la transition écologique

Pour atteindre les objectifs de l’accord de Paris de 2015 pour un monde à zéro émission nette, les investissements publics ne suffisent pas. L’investissement privé a un rôle clé à jouer.

Selon les estimations, la prévention des catastrophes climatiques nécessitera un financement annuel de l’ordre de 2 à 2 800 milliards de dollars d’ici à 2030, soit bien plus que les quelque 770 milliards de dollars prévus pour 20222. La transformation de l’infrastructure énergétique représente une grande partie du coût.

2 Source : State of Green, AIE.

Les gouvernements et les investisseurs privés devront financer les projets nécessaires en collaboration. Les coûts initiaux élevés, les défis techniques et les horizons à long terme nécessitent souvent une combinaison de financements publics et privés. La combinaison de financements publics et privés peut réduire les risques de ces investissements et attirer les investisseurs. Ce partage des risques est connu sous le nom de financement mixte et constitue un moyen de plus en plus populaire d’accélérer la transition écologique.

Investissements/dépenses nécessaires pour l’action climatique par an d’ici à 2030

(Besoins d’investissement totaux par an d’ici à 2030 : 2 000-2 800 milliards de dollars)

swipe

| Catégories d’investissement | Besoins d’ici à 2030 | ||

| Transformer le système énergétique | Système d'alimentation | Production d’électricité sans émission de carbone | 300-400 milliards de dollars |

| Transmission et distribution | 200-250 milliards de dollars | ||

| Capacité de stockage et de sauvegarde | 50-75 milliards de dollars | ||

| Arrêt progressif du charbon | 40-50 milliards de dollars | ||

| Système de transport | Infrastructures de transport à faibles émissions | 400-500 milliards de dollars | |

| Électrification de la flotte/hydrogène | 100-150 milliards de dollars | ||

| L’industrie | Efficacité énergétique | 10-20 milliards de dollars | |

| Procédés industriels | 10-20 milliards de dollars | ||

| Bâtiments | Électrification | 20-40 milliards de dollars | |

| Efficacité énergétique et réduction des GES | 70-80 milliards de dollars | ||

| Hydrogène vert | Production | 20-30 milliards de dollars | |

| Transport et stockage | 20-30 milliards de dollars | ||

| Transition simple | Programmes ciblés et filets de sécurité | 50-100 milliards de dollars | |

| Faire face aux pertes et aux dommages | 200-400 milliards de dollars | ||

| Investir dans l’adaptation et la résilience | 200-250 milliards de dollars | ||

| Investir dans le capital naturel | Agriculture durable | 100-150 milliards de dollars | |

| Boisement et conservation | 100-150 milliards de dollars | ||

| Biodiversité | 75-100 milliards de dollars | ||

| Transférer les émissions de méthane provenant des combustibles fossiles et des déchets | 40-60 milliards de dollars | ||

Source : State of Green, « Finance for climate action – Scaling up investment for climate and development ».

Principaux facteurs de risques de l'ETF Smart Home

les titres des petites entreprises peuvent être plus volatils et moins liquides que ceux des grandes sociétés. Comparées à de grandes entreprises, les petites entreprises possèdent parfois un historique d'activité plus récent, elles peuvent disposer de moyens financiers moins importants, être moins résistantes à la concurrence, avoir une gamme de produits moins diversifiée et être plus sensibles aux pressions du marché. Le marché d'échange de leurs titres est parfois plus restreint.

Puisque la totalité ou une partie de l’actif du Fonds est investie dans des titres libellés en monnaies étrangères, l’exposition du Fonds aux monnaies étrangères et à la fluctuation de leur valeur par rapport à la monnaie de référence peut freiner les rendements du Fonds, et la valeur de certaines monnaies peut subir de très fortes fluctuations.

Les actifs du Fonds peuvent être investis principalement dans un ou plusieurs secteurs ou industries en particulier. Le Fonds peut être exposé au risque que les conditions économiques, politiques ou autres qui ont un effet négatif sur les secteurs ou industries concernés, aient un impact négatif plus important sur la performance du Fonds que si ses actifs étaient investis dans une plus grande variété de secteurs ou d’industries.

Les prix des titres du Fonds sont soumis aux risques inhérents à l’investissement sur le marché des valeurs mobilières, y compris la conjoncture économique générale et les baisses soudaines et imprévisibles de la valeur. Un investissement dans le fonds peut comporter un risque de perte.

Ce risque existe lorsqu’un instrument financier particulier est difficile à acheter ou à vendre. Si le marché concerné est illiquide, il peut s'avérer impossible d'initier une transaction ou de liquider une position à un prix avantageux ou raisonnable, voire pas du tout.

Le Fonds peut investir un pourcentage relativement élevé de ses actifs dans un nombre plus restreint d’émetteurs, ou peut investir une plus grande proportion de ses actifs dans un seul émetteur. Les gains et les pertes réalisés sur un seul investissement peuvent par conséquent avoir un impact plus important sur la valeur liquidative du Fonds, et peuvent rendre le Fonds plus volatil que des fonds plus diversifiés.

Veuillez nous contacter pour en savoir plus :

- Téléphone : +41 (0) 44 562 40 65

- E-mail : [email protected]