Drei Optionen für verschiedene Risikoprofile

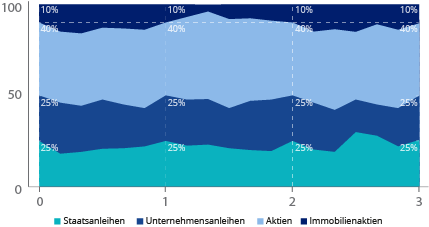

VanEck bietet drei Varianten der Multi Asset ETFs an, bei denen Anleger die Möglichkeit haben, zwischen verschiedenen Risikoprofilen zu wählen. Sie stellen eine Möglichkeit dar, mit nur einem einzigen Kauf Zugang zu Aktien, Unternehmens- und Staatsanleihen sowie gelisteten Immobilien zu erhalten.

- 35% Government bonds

- 35% Corporate bonds

- 25% Global equities

- 5% Real estate stocks

ETF Details

ETF Details

Basis-Ticker: DTMISIN: NL0009272764

TER: 0.28%

AUM: €20,4 Mio (Stand: 24-04-2024)

SFDR Klassifikation: Artikel 8

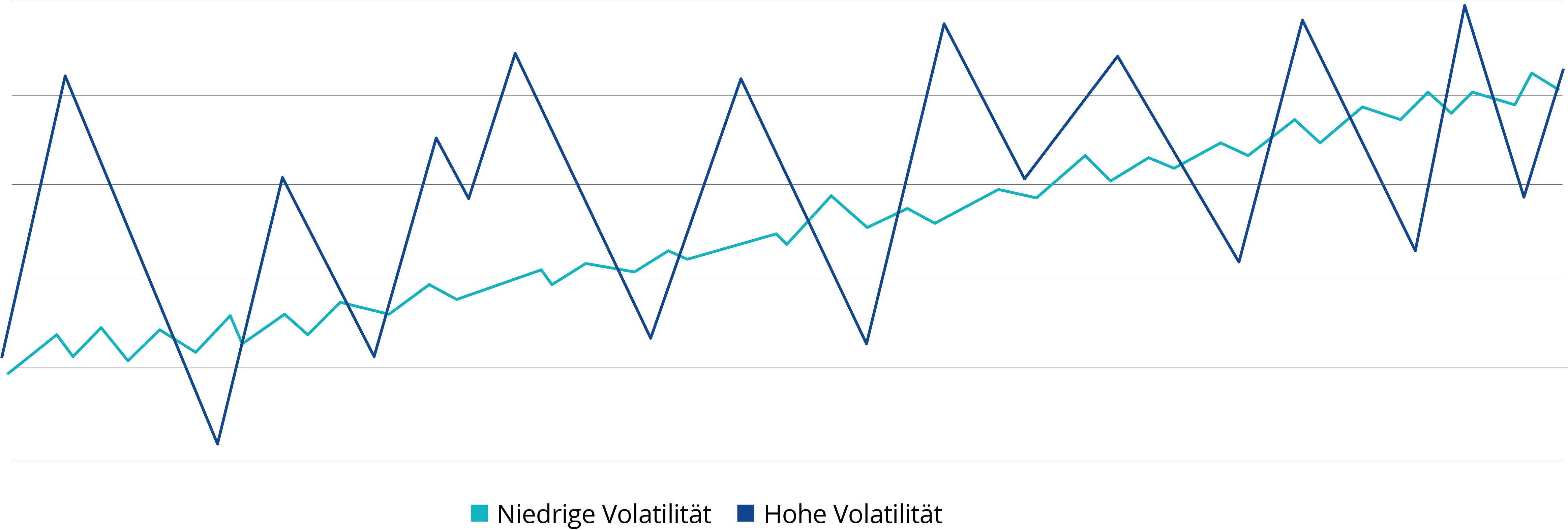

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

- 25% Staatsanleihen

- 25% Unternehmensanleihen

- 40% Globale Aktien

- 10% Immobilienaktien

ETF Details

ETF Details

Basis-Ticker: NTMISIN: NL0009272772

TER: 0,30%

AUM: €35,7 Mio (Stand: 24-04-2024)

SFDR Klassifikation: Artikel 8

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

- 15% Staatsanleihen

- 15% Unternehmensanleihen

- 60% Globale Aktien

- 10% Immobilienaktien

ETF Details

ETF Details

Basis-Ticker: TOFISIN: NL0009272780

TER: 0,32%

AUM: €25,2 Mio (Stand: 24-04-2024)

SFDR Klassifikation: Artikel 8

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge