Marketing-Anzeige

Entdecken Sie die Moat ETF Suite von VanEck

Moat-ETFs oder auch "Burggraben"-ETFs beruhen auf einem einfachen Konzept: Sie investieren in Unternehmen, die nachhaltige Wettbewerbsvorteile aufweisen und attraktiv bewertet sind. Diese Unternehmen sind am Markt langfristig gut positioniert, um potenziell bessere Renditen zu erzielen als der breitere Markt. Das zukunftsgerichtete Aktienresearch von Morningstar setzt die Moat-Philosophie in einer fundierten Anlagestrategie um. Diese ist über vier unterschiedliche ETFs von VanEck zugänglich und kann für ein Investment in US-amerikanische oder globale Aktien in Betracht gezogen werden.

VanEck Morningstar US Wide Moat UCITS ETF

- Engagement: US-amerikanische Moat-Aktien

- Unternehmen mit nachhaltigen Wettbewerbsvorteilen und attraktiver Bewertung

- Research von Morningstar-Analysten

- Sektor- und Themenunabhängige Strategie

- Bitte beachten Sie die Risiken, einschließlich des Risikos einer Anlage in US-Aktien

MOTU

ETF Details

ETF Details

Basis-Ticker:MOTUISIN:IE0007I99HX7

TER:0.46%

AUM:$50,0 Mio (Stand: 06-02-2026)

SFDR Klassifikation:Artikel 6

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

1

2

3

4

5

6

7

VanEck Morningstar US ESG Wide Moat UCITS ETF

- Engagement: US-amerikanische Moat-Aktien, ESG-Screening angewandt

- Unternehmen mit nachhaltigen Wettbewerbsvorteilen und attraktiver Bewertung

- Research von Morningstar-Analysten

- Sektor- und Themenunabhängige Strategie

- Bitte beachten Sie die Risiken, einschließlich des Risikos einer Anlage in US-Aktien

MOAT

ETF Details

ETF Details

Basis-Ticker:MOATISIN:IE00BQQP9H09

TER:0.49%

AUM:$393,4 Mio (Stand: 06-02-2026)

SFDR Klassifikation:Artikel 8

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

1

2

3

4

5

6

7

VanEck Morningstar US SMID Moat UCITS ETF

- Engagement: US-amerikanische Moat-Aktien mit Schwerpunkt auf Small- und Mid-Cap-Unternehmen

- Unternehmen mit nachhaltigen Wettbewerbsvorteilen und attraktiver Bewertung

- Research von Morningstar-Analysten

- Sektor- und Themenunabhängige Strategie

- Bitte beachten Sie die Risiken, einschließlich des Risikos einer Anlage in US-Aktien

SMOT

ETF Details

ETF Details

Basis-Ticker:SMOTISIN:IE000SBU19F7

TER:0.49%

AUM:$17,2 Mio (Stand: 06-02-2026)

SFDR Klassifikation:Artikel 6

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

1

2

3

4

5

6

7

VanEck Morningstar Global Wide Moat UCITS ETF

- Engagement: Globale Moat-Aktien

- Erstreckt sich auf Märkte sowohl der Industrie- als auch der Schwellenländer

- Unternehmen mit nachhaltigen Wettbewerbsvorteilen und attraktiver Bewertung

- Research von Morningstar-Analysten

- Sektor- und Themenunabhängige Strategie

- Bitte beachten Sie die Risiken, einschließlich des Risikos einer Anlage in US-Aktien

GOAT

ETF Details

ETF Details

Basis-Ticker:GOATISIN:IE00BL0BMZ89

TER:0.52%

AUM:$170,3 Mio (Stand: 06-02-2026)

SFDR Klassifikation:Artikel 6

Niedrigere Risiken

Höhere Risiken

Üblicherweise niedrigere Erträge

Üblicherweise höhere Erträge

1

2

3

4

5

6

7

Moat ETF: Wettbewerbsvorteile identifizieren

„Economic Moats“ sind nachhaltige Wettbewerbsvorteile, die es einem Unternehmen ermöglichen dürften, Wettbewerber abzuwehren und seine Rentabilität zu bewahren. Morningstar hat fünf Quellen von Economic Moats identifiziert. Im Moat ETF werden diese Quellen genutzt.

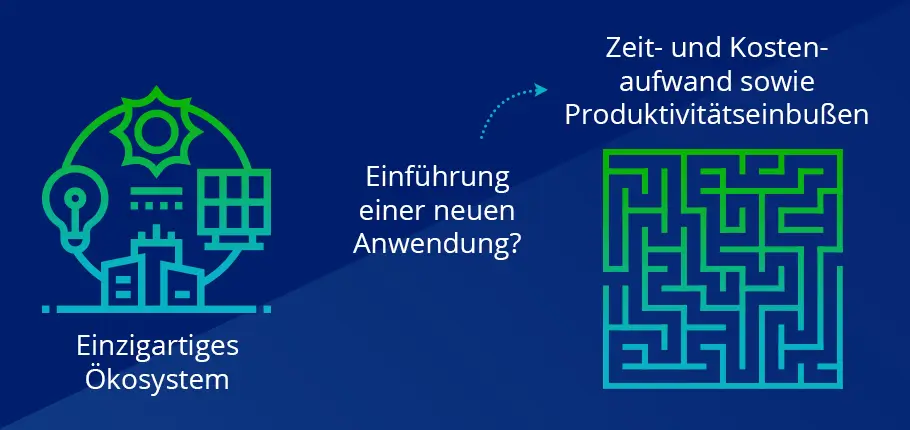

Wechselkosten

Immaterielle Vermögenswerte

Netzwerkeffekt

Kostenvorteile

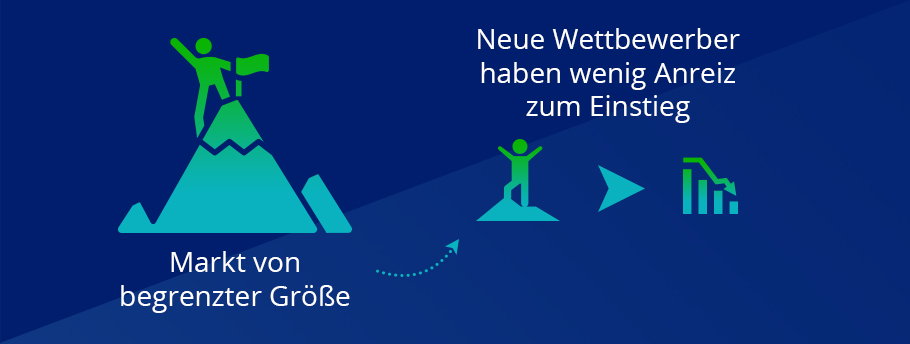

Skaleneffekte

Die Philosophie im Moat ETF

Die Philosophie im Moat ETF stützt sich auf das Aktienresearch von Morningstar und kombiniert dessen Economic Moat Rating und zukunftsgerichtete Fair-Value-Schätzung.

Nachweisliche langfristige Outperformance des Moat-ETF

Durch Anwendung der Moat-Investments-Philosophie von Morningstar auf globale Unternehmen konnten in der Vergangenheit Überschussrenditen gegenüber den breiten globalen Aktienmärkten erzielt werden. Eine starke Aktienauswahl ist seit 2018 der Hauptfaktor für Überschussrenditen dieser langfristigen Kernanlagestrategie.

Quelle: Morningstar.

Durch Anwendung der Moat-Investments-Philosophie von Morningstar auf US-Unternehmen konnten in der Vergangenheit Überschussrenditen gegenüber den breiten US-Aktienmärkten erzielt werden.

Quelle: Morningstar.

US-Wide-Moat-Aktien, die unter Verwendung der Daten von Sustainalytics rigoros auf ein reduziertes Nachhaltigkeitsrisiko geprüft wurden und in der Vergangenheit eine bessere Performance als der breite US-Aktienmarkt erzielten.

Quelle: Morningstar.

Ein fokussierter Ansatz für SMID (Small-Mid) Cap U.S.-Aktieninvestitionen, der auf einem einfachen Konzept basiert: Zugang zu Unternehmen mit langfristigen Wettbewerbsvorteilen, die zu attraktiven Bewertungen gehandelt werden.

Quelle: Morningstar.

Morningstar-Analystenteam

Das Aktienresearch-Team von Morningstar deckt mit seinen mehr als 100 Analysten mehr als 1.500 Unternehmen weltweit ab. Über 200 Asset Manager und 75.000 Finanzberater greifen auf das Research von Morningstar zurück. Alle Aktienanalysten von Morningstar folgen einer einheitlichen Research-Methode.

Fundamentalanalysen

Der Analyst führt ein Research auf Unternehmens- und Branchenebene durch, das Analysen von Finanzberichten, Besuche von Fachmessen, Branchenberichte, Standortbesuche und Telefonkonferenzen umfassen kann.

Economic Moat Rating

Der Analyst beurteilt die Stärke des Wettbewerbsvorteils (Moat) des Unternehmens und vergibt dafür ein Rating mit den Stufen „None”, „Narrow” oder „Wide”.

Unternehmensbewertung

Der Analyst berücksichtigt die in der Vergangenheit erzielten finanziellen Ergebnisse, die Wettbewerbsposition sowie Zukunftsaussichten, um die Cashflows des Unternehmens zu prognostizieren. Die Annahmen werden in ein internes DCF-Modell eingegeben.

Schätzung des Fair Value

Mithilfe des internen DCF-Modells von Morningstar ermittelt der Analyst eine Fair-Value-Schätzung, die den inneren Wert des Unternehmens darstellt.

Wesentliche Risikofaktoren

Der Fonds kann einen relativ hohen Anteil seines Vermögens in eine kleinere Anzahl von Emittenten oder einen größeren Anteil seines Vermögens in einen einzigen Emittenten investieren. Im Ergebnis können die Gewinne und Verluste aus einer einzelnen Anlage eine größere Auswirkung auf den Nettoinventarwert des Fonds haben, weshalb der Fonds volatiler als Fonds mit einer stärkeren Diversifizierung sein kann.

Die Kurse der Wertpapiere im Fonds unterliegen den mit Anlagen im Wertpapiermarkt verbundenen Risiken, einschließlich der allgemeinen Wirtschaftsbedingungen sowie plötzlicher und unvorhersehbarer Kurseinbrüche. Eine Anlage in dem Fonds kann zu Verlusten führen.

Da der Fonds ganz oder teilweise in Wertpapieren anlegt, die auf Fremdwährungen lauten, können das Engagement des Fonds in Fremdwährungen und deren Wertveränderungen gegenüber der Basiswährung die Renditen des Fonds schmälern. Der Wert bestimmter Fremdwährungen kann starken Schwankungen unterliegen.

Die Wertpapiere kleinerer Unternehmen können volatiler und weniger liquide sein als jene großer Unternehmen. Kleinere Unternehmen können im Vergleich zu größeren eine kürzere Unternehmenshistorie, geringere finanzielle Ressourcen, eine geringere Wettbewerbsstärke und eine weniger diversifizierte Produktpalette haben. Sie können zudem anfälliger gegenüber dem Marktdruck sein und einen kleineren Markt für ihre Wertpapiere haben.

Weitere Informationen hierzu erhalten Sie auf Anfrage:

- Telefon: +41 (0) 44 562 40 65

- E-Mail: [email protected]