ETF savings plan

One of the easiest ways to invest money on a regular basis to save or build wealth is to invest in a savings plan. With an ETF savings plan, you invest broadly in different stocks and thus reduce the risk associated with a single purchase. Another is the recurring, automated investment. Once the savings plan has been set up with your broker or bank, the amount you select will be automatically invested at regular intervals, for example always at the beginning of the month.

- Defining the monthly savings amount

- Opening a ETF savings plan portfolio

- Selection of indices and decision on weighting

- ETF selection

- Setting up the savings plan

- Saving taxes

1. Defining the monthly savings amount

What are my monthly expenses and my income? It is a good idea to keep a budget book for a period of 3 months, for example, in order to be able to track the amount you have left for a savings plan. Before starting, a small safety buffer should be built up in case, for example, the dishwasher or your car needs repair. As a rule of thumb, three net salaries are often used as a safety buffer.

2. Opening an ETF savings plan portfolio

As soon as the amount has been determined, the savings plan is set up. But before you can get started, you need an ETF custody account. You can open a securities account with an online broker or a bank and manage your own ETFs and savings plans there. We have a number of cooperations with partners where you can save on our ETFs, in some cases free of charge:

Consors, Comdirect, 1822direkt, Flatex, justtrade

Here, it may also be a good idea to check the terms and conditions of the bank currently used or to take a look at helpful comparison portals such as justetf.de or Extraetf.

3. Selection of indices and decision on weighting

An ETF is always based on an index, such as the DAX or the MSCI World, which is why it is so transparent and cost-effective. Many German investors are already very familiar with the DAX and therefore like to invest in it. However, as a well-known saying goes, you shouldn't put all your eggs in one basket. It also makes sense to think outside the box geographically. For long-term asset accumulation, it is advisable to invest worldwide. The DAX consists of 100% German companies. The MSCI “World” consists of almost 70% US stocks.

Always pay attention to how the index is spread across countries and sectors to minimise your risk.

VanEck offers some interesting ETF strategies that are well suited as a savings plan:

4. ETF selection

There are many different ETF providers and even more different ETFs with cryptic names. To familiarise yourself with the terms, we recommend our glossary.

For long-term asset accumulation with ETFs, which is our focus here, we recommend an accumulating ETF, which requires the least effort. In contrast, there are distributing ETFs where you have to take care of reinvesting the dividends yourself. Here it always depends on your preference. If you enjoy regular distributions in your account, distributing ETFs can be a good choice.

Furthermore, we recommend fully replicating ETFs without securities lending, as these meet the highest security standard. For this reason, all of VanEck's ETFs in Europe are physically replicating.

5. Setting up the savings plan

Once you've found the right ETF, you can log in to your broker and set the previously defined savings amount. You often have the option to have the savings plan executed at different times of the month. A common option is the first business day of the month. Make sure you check how the money is made available to your broker. Some brokers collect it by direct debit and some prefer a standing order.

6. Saving taxes

Finally, to ensure that you also benefit from the current tax allowance, it makes sense to adjust your exemption order. Contact your bank or broker for this.

Wealth accumulation goals:

Retirement

Wealth accumulation

Children's provision

Home ownership

Nest egg

Inflation and zero interest rate compensation

Consumption

Financial independence

Advantages

Automated

Flexible

Low costs

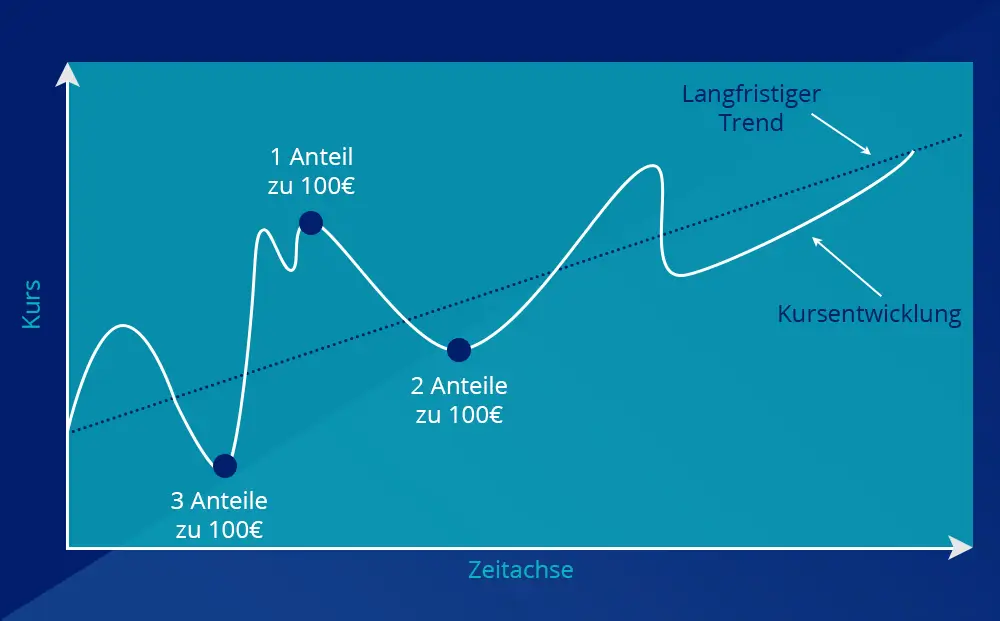

Cost-average effect

Outsmarting the psyche

Disadvantages

Perseverance

Lack of research

Wrong ETF choice

One-time investment makes more sense

Costs of an ETF savings plan

As is well known, passive ETFs are far superior to most active funds in terms of cost. This is due to their simple and transparent structure. However, there are costs that you should be aware of before setting up a savings plan.

Some banks and online brokers charge custody fees for a ETF savings plan account. This can be a fixed annual amount or depend on your deposit volume.

Most banks charge fees for buying and selling an ETF. This also applies to savings plans that are not part of a promotion.

The bid-ask spread of an ETF is the difference between the price at which investors can buy the ETF on the exchange and the (lower) price at which it could be sold on the exchange.

The ETF itself receives a management fee (TER), which is most often represented by the annual amount. For example, if you hold 100 euros over one year in an ETF that has a TER of 0.30%, the ETF provider receives 30 cents.

Possible yield

The most interesting question for many is, of course, the possible yield and profit. Here we look at a few examples that clarify how important it is to start thinking about investing and saving money early. Someone who is already able to save a small amount with a savings plan after completing their education often has an easier time than someone who only starts thinking about the topic shortly before retirement.

Here is an example with the following specifications:

100 euros savings plan instalment per month

5% yield per year

For simplicity, we calculate without taxes, costs and inflation.

3 examples

20 years

40 years

60 years

ETF savings plans are in vogue

ETFs are all the rage in Germany and savings plans are the most popular way to acquire them. It is precisely in times of inflation and zero or negative interest rates, that even risk-averse investors begin looking for alternatives and discover the benefits of ETFs and saving in stocks.

Development of funds invested in ETFs

The chart shows the funds invested in ETFs by retail investors at the participating banks in millions of euros.

Number of ETF savings plans

The chart shows the monthly performance of executed ETF via saving plan.

Source: extraetf.com