Opkomende of ontwikkelde markten: waarin kun je tegenwoordig het best beleggen?

29 juni 2020

Share with a Friend

All fields required where indicated (*)Waar liggen tegenwoordig de aantrekkelijkste beleggingskansen: in opkomende of in ontwikkelde markten? Nu beleggers in de aanloop naar de tweede helft van 2020 hun portefeuilles opnieuw tegen het licht houden, geven wij graag onze visie over dit onderwerp. Zo maken we hen wegwijs in de verschillende beleggingscategorieën en helpen we hen bij het maken van doordachte beleggingsbeslissingen voor de rest van het jaar en daarna:

- Ten eerste verwachten we dat in de nabije toekomst groei de belangrijkste bepalende factor is voor rendementen op aandelen uit opkomende markten. We verwachten dat kwalitatief hoogwaardige groeibedrijven met sterke fundamentals en solide groeiverwachtingen een centrale rol gaan spelen in een nieuw decennium van economische transformatie. We gaan ervan uit dat dankzij de aanhoudende fiscale en monetaire ondersteuning de algemene impact van de pandemie in opkomende landen voldoende wordt verzacht.

- Ten tweede zijn ontwikkelde markten verzadigd en overgewaardeerd, terwijl opkomende markten zich hebben ontwikkeld en tegenwoordig veel interessanter zijn om te volgen en om in te beleggen. We zien bijvoorbeeld belangrijke ontwikkelingen op het gebied van gezondheidszorg in China en digitalisering in India. Bedrijven in opkomende markten zijn momenteel ondergewaardeerd en bieden beleggers een aantrekkelijke mogelijkheid om de totale diversificatie van hun portefeuille te verbeteren.

Groei in opkomende markten is bepalend voor de toekomst van de wereldeconomie

Ondanks de onzekerheden rond corona, denken we dat de groeiperspectieven van opkomende markten steeds belangrijker worden voor de wereldeconomie. Onderstaande afbeelding laat zien dat de groeitrend van opkomende markten naar verwachting weer wordt opgepakt en die van ontwikkelde markten zal passeren. Volgens schattingen van het Internationaal Monetair Fonds van april 2020 wordt voor de groep 'Opkomende en ontwikkelende economieën' in 2020 een krimp verwacht van 1,0% en in 2021 een groei van 6,6% (gemeten naar het reële bbp). Voor de groep 'Hoogontwikkelde economieën' keldert de groei in 2020 naar -6,1% om in 2021 te herstellen naar 4,5%. Voor de wereldeconomie als geheel wordt in 2020 een krimp van 3,0% verwacht. Deze is voornamelijk te wijten aan de underperformance van hoogontwikkelde economieën. Voor 2021 wordt een groei van 5,8% verwacht die voornamelijk kan worden toegeschreven aan opkomende en ontwikkelende economieën. De groeivooruitzichten voor opkomende markten in combinatie met de lage inflatiedoelstellingen1 van de onafhankelijke centrale banken, maken dat opkomende markten aantrekkelijke beleggingskansen bieden voor wereldwijd georiënteerde beleggers.

Vooruitzichten voor de wereldeconomie: groeiprognoses

Bron: IMF-berekeningen. Per april 2020.

Kuddegedrag: ontwikkelde markten zijn verzadigd en overgewaardeerd

In de afgelopen tien jaar gingen wereldwijd georiënteerde beleggers op jacht naar dezelfde activa: de veiligste staatsobligaties, investment grade bedrijfsobligaties, technologieaandelen en activa die in dollars worden uitgegeven.2 Deze trend heeft ervoor gezorgd dat ontwikkelde markten, zoals de VS, overgewaardeerd en verzadigd raakten. Een weloverwogen allocatie aan opkomende markten kan bescherming bieden tegen de risico's die gepaard gaan met dit grootschalige kuddegedrag.

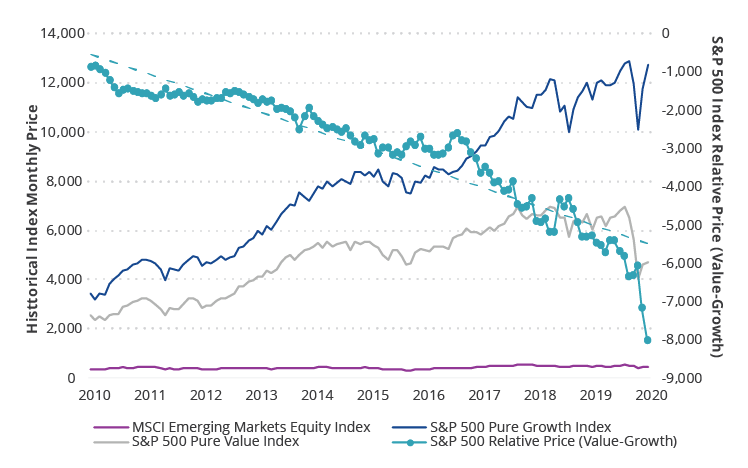

De S&P 500 Index was overgewaardeerd en verzadigd, waarbij de relatieve waarde van ontwikkelde markten over de afgelopen tien jaar een dalende trend liet zien.

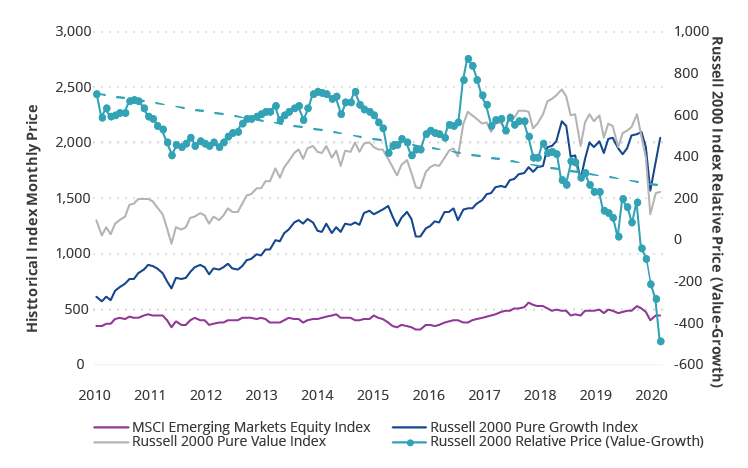

De Russel 2000 Index was ook overgewaardeerd en verzadigd, waarbij de relatieve waarde van ontwikkelde markten over de afgelopen tien jaar een dalende trend liet zien.

Bron: Bloomberg. Per 31 mei 2020.

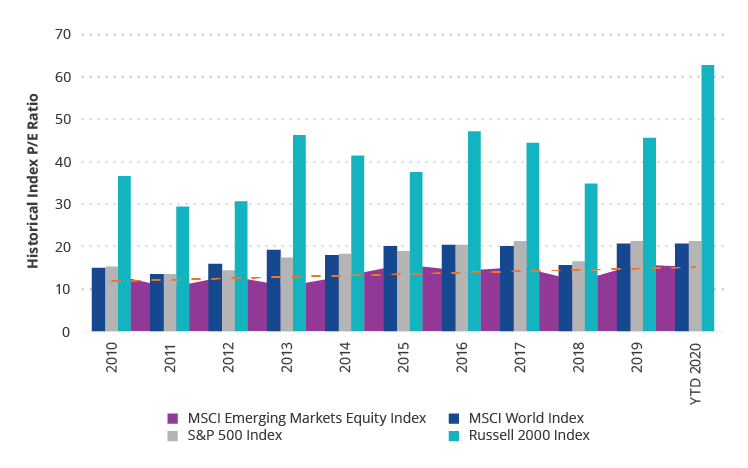

Opkomende markten aantrekkelijker gewaardeerd dan ontwikkelde markten

Onderstaande afbeelding laat zien dat aandelen uit opkomende markten worden verhandeld tegen een korting ten opzichte van aandelen uit ontwikkelde markten. We verwachten dat de waarderingen van bedrijven uit opkomende markten in onze portefeuille in de loop van de tijd gaan stijgen, naarmate opkomende markten hun achterstand ten opzichte van ontwikkelde markten inlopen. Zo laten bedrijven die zijn opgenomen in de focuslijst van de VanEck Emerging Markets Equity Strategy solide cijfers zien. Bovendien zijn ze goedkoop in vergelijking met historische schattingen of de huidige waarderingen van bedrijven uit ontwikkelde markten die wij gebruiken voor onze groeischatting van de operationele winstgevendheid. Deze bedrijven hebben solide balansen en genereren sterke kasstromen over een tijdshorizon van drie tot vijf jaar.

Aandelen uit opkomende markten worden verhandeld tegen een korting ten opzichte van die uit ontwikkelde markten

Bron: Bloomberg. Per 31 mei 2020.

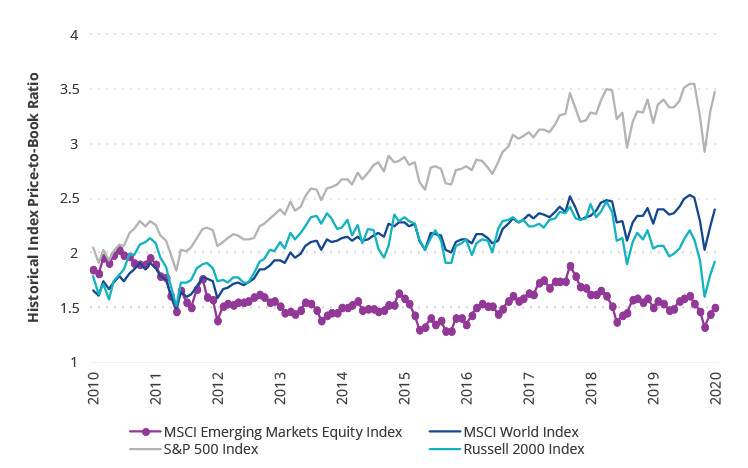

In termen van koers-boekwaardeverhouding worden aandelen uit de MSCI Emerging Markets Equity Index verhandeld tegen een grote korting ten opzichte van die uit ontwikkelde markten. In onderstaande afbeelding wordt dit geïllustreerd.

Opkomende markten hebben aantrekkelijke waarderingen ten opzichte van ontwikkelde markten

Bron: Bloomberg. Per 31 mei 2020.

Aandelen uit opkomende markten: groei- versus waardeaandelen

Wij zijn van mening dat groeiaandelen beter blijven renderen dan waardeaandelen. Dit komt deels doordat veel van de waarde in opkomende markten wordt vertegenwoordigd door winststromen die in hoge mate cyclisch (en afhankelijk van de economische situatie) zijn, in combinatie met het feit dat een groter deel van de bedrijven staatseigendom zijn. Wij noemen dit 'waarderen met een doel'. En omdat veel waardestrategieën zijn gebaseerd op waarderingsmethoden met een vorm van regressie naar gemiddelde waarden, kan waardebeleggen zeer uitdagend zijn in een omgeving met steeds meer verstoringen in uiteenlopende sectoren.

Loop niet met de kudde mee: beleg in aandelen uit opkomende markten

De VanEck Emerging Markets Equity Strategy legt de nadruk op groei als drijvende kracht voor opkomende en wereldeconomieën. In combinatie met aantrekkelijke waarderingen en de mogelijkheid om de totale diversificatie van portefeuilles te verbeteren is deze strategie goed gepositioneerd om hoogwaardige, structureel groeiende bedrijven die de toekomst van opkomende en wereldeconomieën gaan vormgeven, te identificeren en op te nemen.

1 Gebaseerd op het Economist-artikel 'Away from the Crowd' van 26 oktober 2019. De meeste van de 25 opkomende economieën die in het artikel worden vermeld op de pagina met indicatoren, hebben een inflatie van minder dan 4%.

2 Zoals geciteerd in het Economist-artikel 'Away from the Crowd' van 26 oktober 2019.

Beleggen in opkomende markten, waar grensmarkten een subgroep van is, gaat gepaard met meer risico's, zoals risico's in verband met kleinere markten, minder liquide markten en andere risico's die verband houden met minder gevestigde juridische, regelgevende en zakelijke infrastructuren om de effectenmarkten te ondersteunen.

Belangrijke kennisgeving

Uitsluitend voor informatie- en advertentiedoeleinden.

Deze informatie is afkomstig van VanEck (Europe) GmbH. VanEck (Europe) GmbH is aangesteld als distributeur van VanEck-producten in Europa door VanEck Asset Management B.V., een beheermaatschappij onder Nederlands recht en geregistreerd bij de Nederlandse Autoriteit Financiële Markten (AFM). VanEck (Europe) GmbH, met als vestigingsadres Kreuznacher Str. 30, 60486 Frankfurt, Duitsland, is een financiële dienstverlener die onder toezicht staat van BaFin, de Duitse toezichthouder voor de financiële markten. De informatie is uitsluitend bedoeld om beleggers te voorzien van algemene en voorlopige informatie en mag niet worden opgevat als beleggings-, juridisch of fiscaal advies. VanEck (Europe) GmbH en de aan VanEck (Europe) GmbH verbonden en gelieerde bedrijven (samen "VanEck") wijzen elke aansprakelijkheid van de hand met betrekking tot beslissingen die de belegger op basis van deze informatie neemt ten aanzien van het kopen, verkopen of aanhouden van beleggingen. De visies en meningen die hier worden gegeven, zijn die van de auteur(s) en komen niet noodzakelijkerwijs overeen met die van VanEck. De meningen zijn actueel op de datum van publicatie en kunnen worden aangepast op basis van veranderende marktomstandigheden. Bepaalde verklaringen in deze bijdrage kunnen ramingen, voorspellingen en andere op de toekomst gerichte verklaringen zijn die niet overeenkomen met de werkelijkheid. Wij achten de informatie die afkomstig is van derden, betrouwbaar. Deze informatie is echter niet onafhankelijk gecontroleerd. De nauwkeurigheid en volledigheid ervan kunnen daarom niet worden gegarandeerd. Alle indices die worden vermeld, zijn maatstaven voor het vergelijken van algemene marktsectoren en rendementen. Het is niet mogelijk om rechtstreeks in een index te beleggen.

Alle rendementsgegevens hebben betrekking op het verleden en bieden geen garantie voor toekomstige resultaten. Beleggen brengt risico's met zich mee, waaronder mogelijk verlies van de hoofdsom. Lees het prospectus en de essentiële beleggersinformatie voordat u gaat beleggen.

Niets in dit materiaal mag in welke vorm dan ook worden verveelvoudigd en er mag ook niet naar worden verwezen in andere publicaties zonder de uitdrukkelijke schriftelijke toestemming van VanEck.

© VanEck (Europe) GmbH

Gerelateerde inzichten

Related Insights

16 april 2024

15 november 2023

15 november 2023

14 november 2023

16 april 2024

15 november 2023

15 november 2023

14 november 2023

29 september 2023