ETF 102: Der Creation/Redemption-Mechanismus bei ETFs

20 August 2019

Mit einem Freund teilen

Alle Felder müssen ausgefüllt werden, wenn angegeben (*)ETFs kaufen? Auch wenn der Creation- und Redemption-Prozess bei ETFs für die meisten Investoren größtenteils hinter den Kulissen abläuft, stellt er dennoch ein entscheidendes Merkmal der ETF-Struktur dar.

ETF 101: Die Grundlagen

ETF 102: Der Creation/Redemption-Mechanismus bei ETFs

ETF 103: Ist dieser ETF der richtige für Ihr Portfolio?

ETF 104: Was Sie beim Handel mit ETFs beachten sollten

ETF 105: Kostengünstiger Zugang zu Anleihenmärkten mit Anleihen-ETFs

Die Weichen stellen

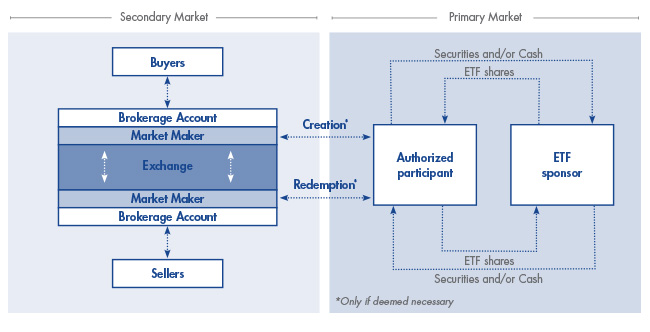

Beginnen wir damit, die Unterschiede zwischen Sekundär- und Primärmärkten in Bezug auf ETF-Anteile zu beleuchten.

Der Sekundärmarkt, zu dem die allgemein bekannte Wertpapierbörse gehört, ist der Ort, an dem Anleger ETF-Anteile kaufen und verkaufen. Wenn Sie beispielsweise 2.000 Anteile eines ETF kaufen wollen, erteilen Sie den Auftrag für gewöhnlich über Ihr Brokerage-Konto und erwerben diese Anteile zum Marktpreis von anderen Verkäufern im Sekundärmarkt.

Der Primärmarkt bezieht sich auf den Ort, an dem der Creation- und Redemption-Prozess der ETF-Anteile in großen, festgelegten Mengen stattfindet. Er stellt eine zusätzliche „Schicht” bzw. Quelle von Liquidität dar, auf die bei großen Aufträgen zugegriffen wird oder wenn auf dem Sekundärmarkt die Nachfrage das Angebot überschreitet und umgekehrt. Für gewöhnlich tätigen große Finanzinstitute, autorisierte Teilnehmer und Market Maker1 ihre Geschäfte im Primärmarkt. Market Maker kaufen und verkaufen ETF-Anteile im Sekundärmarkt, um Liquidität zu schaffen; sie können auch als autorisierte Teilnehmer handeln.

Autorisierte Teilnehmer

Autorisierte Teilnehmer (ATs) sind ein wichtiger Bestandteil des Creation- und Redemption- Prozesses. Um neue passiv verwaltete ETF-Anteile zu schaffen, erwirbt der AT für gewöhnlich Anteile in allen zugrunde liegenden Wertpapieren, aus denen sich der ETF zusammenstellt, in den gleichen Anteilen wie im Fondsindex. Um neue ETF-Anteile zu schaffen, liefert der AT alle zugrunde liegende Wertpapiere, aus denen sich der ETF zusammenstellt, oder den entsprechenden Barbetrag. Im Gegenzug erhält er Anteile des ETF in Blöcken, die als „Creation Units” bezeichnet werden. Der AP verkauft diese ETF-Anteile dann im Sekundärmarkt. Durch die zusätzlichen Anteile wird der ETF-Preis häufig wieder auf NIW-Niveau2gebracht.

Sorgfältig ausgearbeitete Creations

Wenn auf dem Sekundärmarkt nicht genügend ETF-Anteile verfügbar sind, um die Nachfrage zu decken, kann ein ETF zu einem Aufschlag gehandelt werden (der aktuelle Marktpreis ist dann höher als sein NIW). Wenn dies eintrifft, kann ein AT einschreiten und neue Anteile schaffen.

Um neue passiv verwaltete ETF-Anteile zu schaffen, erwirbt der AT für gewöhnlich Anteile in allen zugrunde liegenden Wertpapieren, aus denen sich der ETF zusammenstellt, in den gleichen Anteilen wie im Fondsindex. Auf dem Primärmarkt liefert der AT dann diesen Wertpapierkorb an den ETF-Emittenten. Im Gegenzug erhält er Anteile des ETF in Blöcken, die als „Creation Units”3bezeichnet werden. Der AP verkauft diese ETF-Anteile dann im Sekundärmarkt. Durch die zusätzlichen Anteile wird der ETF-Preis häufig wieder auf NIW-Niveau gebracht.

Der Weg zur Rückgabe

Der oben genannte Prozess kann auch umgekehrt angewendet werden, wenn die Nachfrage niedrig ist. Stellen wir uns zum Beispiel vor, dass ein ETF zunächst zu einem Abschlag gehandelt wird (der aktuelle Marktpreis ist dann niedriger als sein NIW). Der AT wird aktiv, kauft Anteile des diskontierten ETF im Sekundärmarkt und bietet diese Anteile dann dem Emittenten für Anteile an den zugrunde liegenden Wertpapieren des ETF an.

Rücknahmen verringern die Anzahl der auf dem Sekundärmarkt verfügbaren ETF-Anteile. Dadurch sinkt der Abschlag oder verschwindet, da sich der Preis der ETF-Anteile dem NIW nähert.

Quellen der Liquidität

Es gibt also zwei Hauptquellen für ETF-Liquidität: den Sekundärmarkt oder offenen Markt, der sich aus den im Laufe des Tages gekauften und verkauften Anteilen zusammensetzt, und den von ATs gesteuerten Primärmarkt. Die meisten ETF-Investoren verlassen sich auf die Liquidität des Sekundärmarktes.

Die Primärmarktliquidität beruht auf der Liquidität der zugrunde liegenden Wertpapiere, aus denen sich der ETF zusammensetzt. Sehr große Aufträge können die tiefere Liquiditätsquelle des Primärmarktes anzapfen, auf dem große Pakete von ETF-Anteilen entweder geschaffen oder zurückgenommen werden.

Zusammenfassung

Creations und Redemptions sind wesentlicher Bestandteil der Struktur und Liquidität von ETFs. Über diesen Mechanismus kann das Angebot von ETF-Anteilen im offenen Markt auf die Nachfrage ausgerichtet werden, was zu einer fairen Preisgestaltung beiträgt.

Mehr über unsere Fokus-ETFs erfahren:

VanEck Gold Miners UCITS ETF (GDX)

VanEck Junior Gold Miners UCITS ETF (GDXJ)

VanEck Morningstar US Wide Moat UCITS ETF (MOAT)

VanEck Global Equal Weight UCITS ETF (TGET)

VanEck European Equal Weight UCITS ETF (TEET)

VanEck Global Real Estate UCITS ETF (TRET)

VanEck Sustainable World Equal Weight UCITS ETF (TSWE)

-----------------------------------------------------------------------

1Market Maker: Spezialisierte Händler, die für eine Reihe börsennotierter Wertpapiere Liquidität erhalten wollen.2Nettoinventarwert (NIW): Der Gesamtwert pro Anteil eines dem ETF zugrunde liegenden Wertpapiers, abzüglich seiner Verbindlichkeiten.

3Creation Unit: Große Blöcke von ETF-Anteilen, die von ETF-Emittenten erstellt werden. Die Größe der Creation Units kann je nach Emittent und Fonds variieren.

Wichtige Hinweise

Ausschließlich zu Informations- und/oder Werbezwecken.

Diese Informationen stammen von VanEck (Europe) GmbH, die von der nach niederländischem Recht gegründeten und bei der niederländischen Finanzmarktaufsicht (AFM) registrierten Verwaltungsgesellschaft VanEck Asset Management B.V. zum Vertrieb der VanEck-Produkte in Europa bestellt wurde. Die VanEck (Europe) GmbH mit eingetragenem Sitz unter der Anschrift Kreuznacher Str. 30, 60486 Frankfurt, Deutschland, ist ein von der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) beaufsichtigter Finanzdienstleister. Die Angaben sind nur dazu bestimmt, Anlegern allgemeine und vorläufige Informationen zu bieten, und sollten nicht als Anlage-, Rechts- oder Steuerberatung ausgelegt werden. Die VanEck (Europe) GmbH und ihre verbundenen und Tochterunternehmen (gemeinsam „VanEck“) übernehmen keine Haftung in Bezug auf Investitions-, Veräußerungs- oder Retentionsentscheidungen, die der Investor aufgrund dieser Informationen trifft. Die zum Ausdruck gebrachten Ansichten und Meinungen sind die des Autors bzw. der Autoren, aber nicht notwendigerweise die von VanEck. Die Meinungen sind zum Zeitpunkt der Veröffentlichung aktuell und können sich mit den Marktbedingungen ändern. Bestimmte enthaltene Aussagen können Hochrechnungen, Prognosen und andere zukunftsorientierte Aussagen darstellen, die keine tatsächlichen Ergebnisse widerspiegeln. Es wird angenommen, dass die von Dritten bereitgestellten Informationen zuverlässig sind. Diese Informationen wurden weder von unabhängigen Stellen auf ihre Korrektheit oder Vollständigkeit hin geprüft noch können sie garantiert werden. Alle genannten Indizes sind Kennzahlen für übliche Marktsektoren und Wertentwicklungen. Es ist nicht möglich, direkt in einen Index zu investieren.

Alle Angaben zur Wertentwicklung beziehen sich auf die Vergangenheit und sind keine Garantie für zukünftige Ergebnisse. Anlagen sind mit Risiken verbunden, die auch einen möglichen Verlust des eingesetzten Kapitals einschließen können. Sie müssen den Verkaufsprospekt und die KID lesen, bevor Sie eine Anlage tätigen.

Ohne ausdrückliche schriftliche Genehmigung von VanEck ist es nicht gestattet, Inhalte dieser Publikation in jedweder Form zu vervielfältigen oder in einer anderen Publikation auf sie zu verweisen.

© VanEck (Europe) GmbH

Jetzt zum Newsletter anmelden

Verwandte Einblicke

Related Insights

15 April 2024

14 März 2024

15 April 2024

18 März 2024

15 März 2024

14 März 2024

11 März 2024