ETF Academy Wat zijn de risico's van ETFs?

Video: Risico’s van ETFs

Jolien Brouwer, business development & sales Nederland, bespreekt een van de belangrijkste risico’s van ETF.

ETFs brengen een aantal risico's met zich mee. Voordat u in ETFs gaat beleggen, moet u zich goed van deze risico's bewust zijn.

1. Volatiliteit

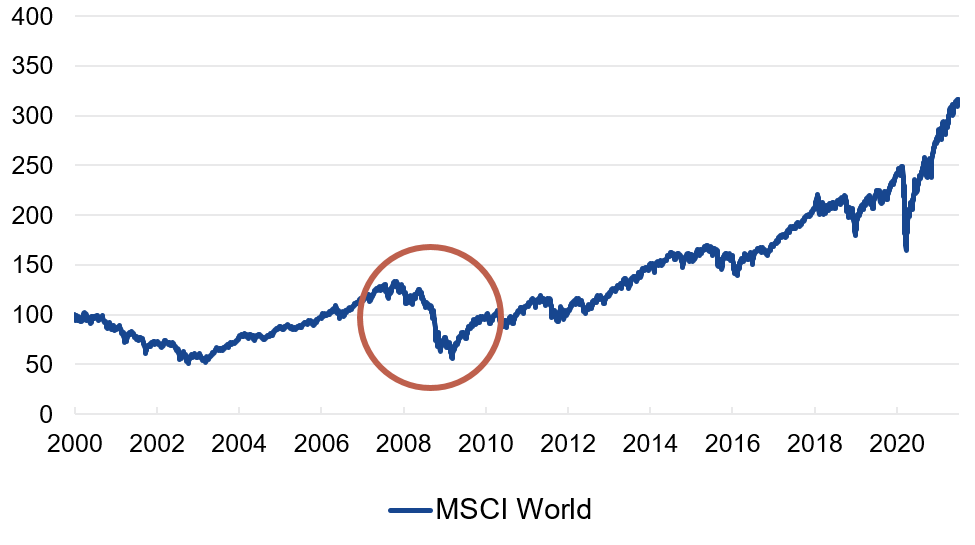

Volatiliteit heeft betrekking op de waardefluctuaties van beleggingen. Deze kunnen variëren. Hoe volatieler een ETF is, hoe hoger het risico. Over het algemeen kan men stellen dat aandelen volatieler zijn dan obligaties. De volgende grafiek toont de volatiliteit van de MSCI World index (Net Total Return) tijdens de kredietcrisis van 2008, een uitzonderlijk moeilijke tijd voor de wereldeconomie. Van het hoogste punt naar het diepste dal leverde de index 58% in! Zou u het toen hebben aangedurfd om belegd te blijven? Zo ja, dan zou u in 2013 uw verlies weer hebben goedgemaakt en kon u weer winst maken. Geduld is een schone zaak voor beleggers.

Volatiliteit tijdens een financiële crisis

Tijdens crises kunnen aandelenkoersen aanzienlijk dalen

In het verleden behaalde rendementen zijn geen betrouwbare indicator voor de toekomst. Bron: VanEck, Bloomberg. Gegevens van 1 januari 2000 t/m 30 juni 2021.

2. Marktrisico

Marktrisico heeft betrekking op het risico van algemene koersschommelingen in een markt, zoals een aandelenmarkt. Alle aandelen, obligaties en ETFs staan onder invloed van algemene marktbewegingen. Wanneer de hele markt daalt of stijgt, heeft dat gevolgen voor uw belegging.

3. Concentratierisico

Concentratierisico wordt door particuliere beleggers vaak onderschat. Dit risico houdt in dat de volatiliteit van uw portefeuille toeneemt wanneer u in slechts enkele aandelen belegt. Zelfs als u in meerdere aandelen belegt, kunt u te maken krijgen met aanzienlijk concentratierisico wanneer deze aandelen zich beperken tot slechts enkele sectoren, landen, valuta's of beleggingsstijlen.

4. Synthetische ETFs

Er bestaan grofweg twee typen ETFs:

- Synthetische ETFs: deze kunnen de rendementen van een index repliceren via derivaten, zonder dat ze daadwerkelijk beleggen in de onderliggende aandelen of obligaties. Veel beleggers realiseren zich niet dat dergelijke ETFs verborgen risico's met zich meebrengen: wanneer de uitgever van de synthetische ETF failliet gaat, kunt u forse verliezen lijden.

- Fysieke ETFs: deze ETFs kopen de onderliggende aandelen of obligaties. Bij deze ETFs heeft u dus niet te maken met de verborgen risico's die zijn verbonden aan synthetische ETFs. VanEck Europe biedt uitsluitend fysieke ETFs aan.

5. Effectenuitleen

Effectenuitleen brengt voor ETFs een ander risico met zich mee dat vaak over het hoofd wordt gezien. Sommige ETF-aanbieders lenen de aandelen of obligaties binnen de ETF uit aan andere partijen. Deze andere partijen kunnen hedgefondsen zijn die speculeren op een koersdaling. Hoewel beleggers kunnen profiteren van deze effectenuitleen, is er ook sprake van een risico op kapitaalverlies wanneer de lenende partij failliet zou gaan. In sommige gevallen profiteert alleen de ETF-aanbieder van de uitleen.

VanEck Europe doet niet aan effectenuitleen.

Video: Effectenuitleen

Jolien Brouwer gaat in op effectenuitleen, een belangrijke risicofactor van ETFs.

Conclusie: risico's van ETFs

Als u gediversifieerd belegt, waarbij u synthetische ETFs en ETFs met effectenuitleen vermijdt, en als u gedurende lange tijd belegd blijft, kunt u een portefeuille opbouwen met een lager risiconiveau.