Perché le strategie ad alto dividendo sono interessanti in un contesto di tassi d'interesse estremamente bassi

21 gennaio 2020

Share with a Friend

All fields required where indicated (*)"Sapete qual è la sola cosa che mi dà soddisfazione? Vedere accreditati i miei dividendi!"

John D. Rockefeller, 1908.

Nell'attuale contesto di tassi d'interesse estremamente bassi, gli investitori guardano con crescente interesse alle azioni quale fonte di reddito. Tuttavia, sono molte le ragioni per cui le strategie ad alto dividendo appaiono interessanti nell'attuale contesto di mercato.

Quando John D. Rockefeller, noto filantropo e primo al mondo a dichiarare un patrimonio miliardario, sottolineò la soddisfazione che gli dava incassare i dividendi della Standard Oil, stava involontariamente sostenendo la causa delle società che distribuiscono dividendi elevati. Le azioni di queste società premiano i propri investitori con un reddito molto interessante e, inoltre, possiedono altre caratteristiche in grado di offrire un ritorno totale superiore alla media.

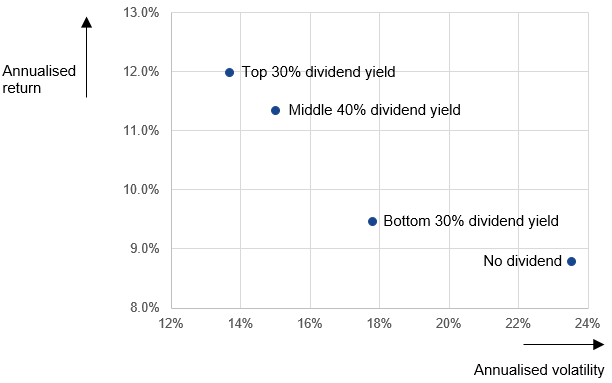

Tradizionalmente, i titoli con i dividendi più elevati offrono sia un ritorno più alto sia livelli di rischio più bassi (vedere la figura 1).

I portafogli che offrono dividendi elevati hanno conseguito un ritorno più alto e un livello di rischio più basso

Portafogli S&P 500, in base al dividend yield

Fonte: Analisi condotta da VanEck sulla base di dati forniti da Kenneth French. Dati relativi al periodo di 50 anni a settembre 2019. I risultati passati non costituiscono un indicatore affidabile dei risultati futuri. Ciò vale anche per i dati di mercato storici.

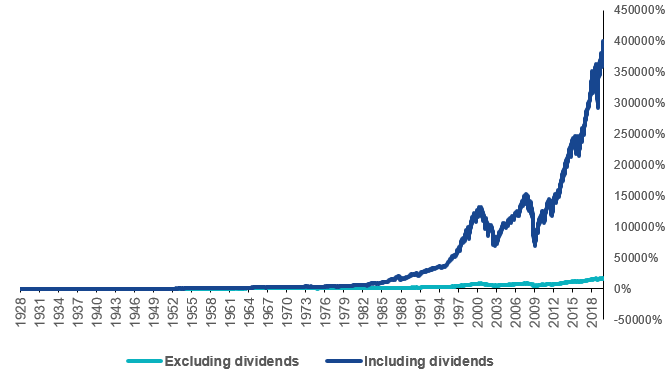

Una delle ragioni addotte per spiegare il migliore profilo di rischio-ritorno delle azioni ad alto dividendo è che un livello elevato dei dividenti implica una disciplina del management. Se una società ha un eccessivo free cash flow, i manager potrebbero essere tentati di perseguire progetti che distruggono valore o corrispondere emolumenti o benefit eccessivi. Un altro fatto da considerare è che, nel lungo termine, i dividendi sono il principale motore del ritorno azionario. Nella figura 2 confrontiamo la performance dell'indice US S&P 500 con e senza dividendi. È evidente che nel tempo le performance che comprendono i dividendi sono nettamente superiori a quelle senza. Solo poche società sono state capaci di generare un ritorno a lungo termine superiore alla media esclusivamente grazie agli incrementi delle valutazioni azionarie.

I dividendi rappresentano la maggior parte del ritorno del mercato azionario nel tempo

Ritorno S&P 500, con e senza dividendi

Fonte: Bloomberg, analisi VanEck. Dati relativi al periodo 2 gennaio 1928 – 28 novembre 2019. I risultati passati non costituiscono un indicatore affidabile dei risultati futuri. Ciò vale anche per i dati di mercato storici.

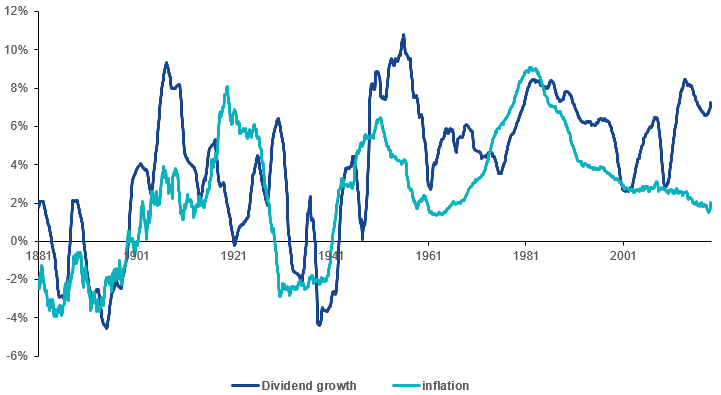

È stato inoltre dimostrato che i dividendi sono una valida tutela contro l’inflazione. Come è evidente nella figura 3, storicamente la distribuzione dei dividendi ha mostrato una stretta correlazione con i livelli di inflazione. La spiegazione è intuitiva: nei periodi di inflazione la maggior parte delle società può aumentare i prezzi dei propri beni e servizi e, di conseguenza, incrementare gli utili nominali che si traducono poi in dividendi più elevati.

Storicamente i dividendi sono stati una valida tutela contro l’inflazione

Crescita annualizzata dell'inflazione su 10 anni vs. crescita annualizzata dei dividendi su 10 anni negli Stati Uniti

Fonte: Analisi condotta da VanEck sulla base di dati forniti da Robert Shiller. Dati relativi al periodo gennaio 1871 – settembre 2019. I risultati passati non costituiscono un indicatore affidabile dei risultati futuri. Ciò vale anche per i dati di mercato storici.

Tuttavia, al di là delle argomentazioni riguardanti il lungo termine, le strategie ad alto dividendo sembrano particolarmente adatte all'attuale contesto macroeconomico.

Oggi, una strategia azionaria ad alto dividendo può rendere tra il 4% e il 5% quando investe in blue chip quali AT&T, HSBC, GlaxoSmithKline e IBM. Per realizzare gli stessi rendimenti su titoli a reddito fisso in euro è necessario fare grandi sacrifici sia in termini di qualità del credito sia di duration.

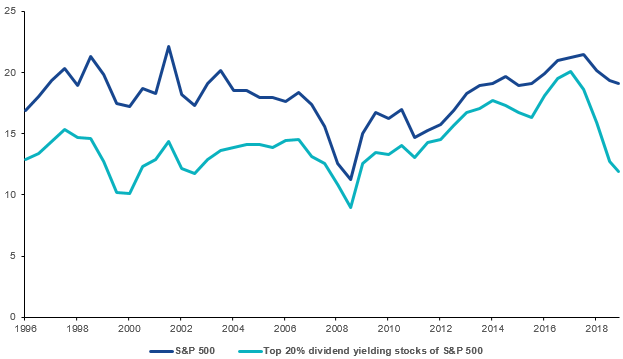

Sembra, inoltre, che i fondamentali delle strategie ad alto reddito siano favorevoli. Attualmente, le azioni ad alto dividendo hanno quotazioni convenienti rispetto sia ad altri titoli azionari sia ai prezzi storici.

Di recente le azioni ad alto dividendo sono diventate più convenienti

Rapporti p/e

Fonte: Bloomberg, analisi VanEck. I risultati passati non costituiscono un indicatore affidabile dei risultati futuri. Ciò vale anche per i dati di mercato storici.

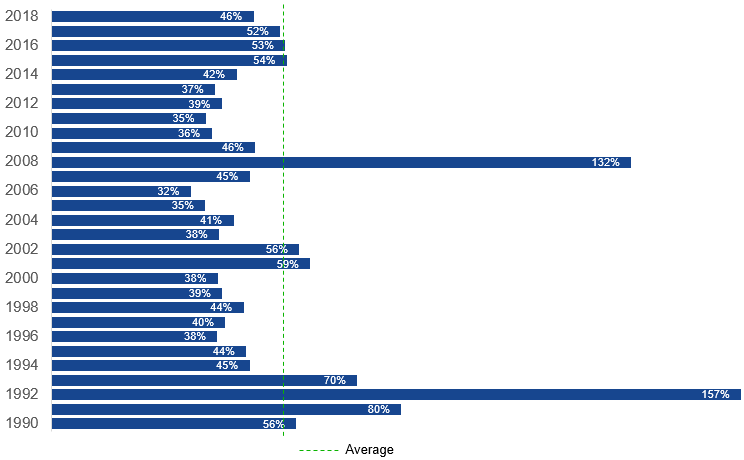

Gli investitori possono sentirsi ulteriormente confortati dagli attuali livelli elevati di liquidità nei bilanci aziendali, in linea con i parametri storici (figura 5). Questo consente alle società di far fronte agevolmente alle distribuzioni di dividendi anche in caso di calo degli utili. Tuttavia, malgrado l'accumulo di liquidità, gli attuali livelli di distribuzione sono inferiori alle medie storiche, il che offre margini per ulteriori incrementi dei dividendi (vedere la figura 6).

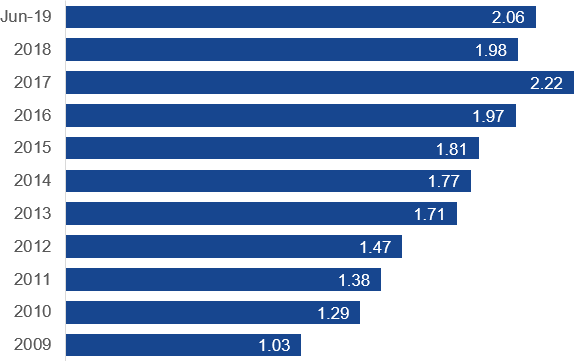

Le società hanno accumulato liquidità nel tempo

Valore totale della liquidità e degli strumenti equivalenti per le società dell'S&P 500, in migliaia di miliardi di USD

Fonte: Bloomberg, analisi VanEck.

I tassi di distribuzione dei dividendi sono al di sotto delle medie storiche

Tasso di distribuzione dei dividendi per S&P 500

Fonte: Bloomberg, analisi VanEck.

Anche se John D. Rockefeller esaltava le virtù degli alti dividendi oltre 110 anni fa, la sua intuizione si è dimostrata vera nel lungo termine. Data la straordinarietà dell'attuale contesto economico, con tassi bassi o addirittura negativi, i dividendi elevati sono più che mai interessanti.

Informazioni importanti

Esclusivamente per scopi informativi e pubblicitari.

Queste informazioni sono redatte da VanEck (Europe) GmbH che è stata nominata distributore dei prodotti VanEck in Europa dalla Società di gestione VanEck Asset Management B.V., costituita ai sensi della legge olandese e registrata presso l'Authority for the Financial Markets (AFM) dei Paesi Bassi. VanEck (Europe) GmbH con sede legale in Kreuznacher Str. 30, 60486 Francoforte, Germania, è un fornitore di servizi finanziari regolamentato dall'Ente federale tedesco di vigilanza dei servizi finanziari (BaFin). Le informazioni contenute in questo commento hanno l'unico scopo di offrire agli investitori indicazioni generiche e preliminari e non costituiscono in alcun modo consulenza d'investimento, legale o fiscale. VanEck (Europe) GmbH e le sue affiliate (congiuntamente "VanEck") declinano ogni responsabilità relativamente decisioni d'investimento, disinvestimento o di mantenimento delle posizioni assunta dall'investitore sulla base di queste informazioni. Le opinioni e i pareri espressi sono quelli degli autori, ma non corrispondono necessariamente a quelli di VanEck. Le opinioni sono aggiornate alla data di pubblicazione e soggette a modifiche in base alle condizioni del mercato. Alcune dichiarazioni contenute nel presente documento possono costituire proiezioni, previsioni e altre indicazioni prospettiche che non riflettono i risultati effettivi. Le informazioni fornite da fonti terze sono ritenute affidabili e non sono state sottoposte a verifica indipendente per accertarne l'accuratezza o la completezza, pertanto non possono essere garantite. Tutti gli indici menzionati sono studiati per misurare i settori e le performance di mercato comuni. Non è possibile investire direttamente in un indice.

Tutte le informazioni sulle performance sono storiche e non costituiscono garanzia di risultati futuri. L'investimento è soggetto a rischi, compreso quello di perdita del capitale. Prima di investire, è necessario leggere il Prospetto e il documento contenente le informazioni chiave per gli investitori (KID).

Nessuna parte di questo materiale può essere riprodotta in alcuna forma né citata in un’altra pubblicazione senza l’esplicita autorizzazione scritta di VanEck.

© VanEck (Europe) GmbH

Iscriversi ora alla nostra newsletter

Approfondimenti collegati

Related Insights

15 aprile 2024

14 marzo 2024

15 aprile 2024

18 marzo 2024

15 marzo 2024

14 marzo 2024

11 marzo 2024