ETF Academy 5 głównych rodzajów ryzyka związanego z funduszami ETF

Video: Ryzyko związane z funduszami ETF

Pawel Kielkowski

Tak jak w przypadku wszystkich produktów finansowych, fundusze ETF są również narażone na ryzyko. Przed podjęciem decyzji o inwestowaniu w te fundusze należy zapoznać się z ryzykiem.

1. Pierwszym rodzajem ryzyka związanego z funduszami ETF jest niestabilność.

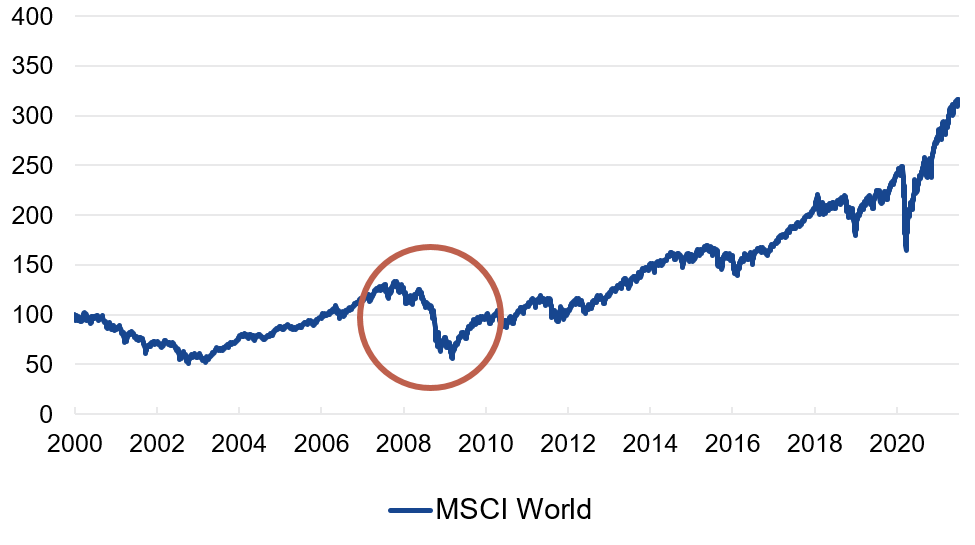

Niestabilność dotyczy wahań inwestycji. Im bardziej niestabilny jest fundusz ETF, tym większe ryzyko. Mówiąc ogólnie, akcje są bardziej niestabilne niż obligacje. Na poniższym wykresie przedstawiono niestabilność MSCI World Index (całkowita stopa zwrotu netto) w czasie kryzysu finansowego w roku 2008, tj. w bardzo trudnym czasie dla gospodarki światowej. Spadek od wartości szczytowej do minimalnej wyniósł 58%! Czy umiałbyś utrzymać nerwy na wodzy i nie wycofać się z inwestycji? Jeżeli tak, zainwestowane środki zwróciłyby się do roku 2013, a następnie wygenerowały dalsze zyski. W czasie inwestowania cierpliwość jest cnotą.

Niestabilność w czasie światowego kryzysu

Ceny akcji mogą znacznie spadać w czasie kryzysów

Wyniki osiągnięte w przeszłości nie są wiarygodnym wskaźnikiem przyszłych wyników. Źródło: VanEck, Bloomberg. Dane za okres 1.01.2000–30.06.2021.

2. Ryzyko rynkowe

Ryzyko rynkowe należy również do grupy ryzyka związanego z funduszami ETF oraz dotyczy ryzyka ogólnych wahań cen na rynku, np. na giełdzie papierów wartościowych. Na wszystkie akcje, obligacje lub fundusze ETF mają wpływ ogólne wahania rynku – jeżeli cały rynek notuje spadki lub wzrosty, Twoja inwestycja może również na nie zareagować.

3. Ryzyko koncentracji

Ryzyko koncentracji jest często niedoszacowane przez inwestorów detalicznych. Oznacza, że niestabilność Twojego portfela zwiększy się w przypadku zainwestowania jedynie w kilka walorów. Nawet w przypadku inwestycji w wiele walorów można odczuć znaczne ryzyko koncentracji, jeżeli walory te pochodzą jedynie z kilku sektorów, krajów, walut lub stylów inwestowania.

4. Syntetyczne fundusze ETF należą do grupy ryzyka związanego z funduszami ETF

Mówiąc ogólnie, istnieją dwa rodzaje funduszy ETF:

- Syntetyczne fundusze ETF: Są one zdolne do odwzorowania wyniku indeksu bez rzeczywistego inwestowania w bazowe akcje lub obligacje poprzez instrumenty pochodne. Wielu inwestorów nie zdaje sobie sprawy, że takie fundusze ETF wiążą się z ukrytym ryzykiem: jeżeli emitent syntetycznego funduszu ETF ogłosi upadłość, możesz ponieść znaczne straty. Syntetyczne fundusze ETF są zazwyczaj zabezpieczane przez tzw. inwestycje zabezpieczone, ale nadal wiążą się ze zdolnością kredytową zarządzającego funduszem ETF, który je wyemitował. Dlatego też syntetyczne fundusze ETF generują ryzyko, które zdecydowaliśmy się podkreślić.

- Fizyczne fundusze ETF: Te fundusze kupują bazowe akcje lub obligacje. Dlatego też nie wiążą się one z ukrytym ryzykiem, jakie generują syntetyczne fundusze ETF. Informujemy, że VanEck Europe oferuje wyłącznie fizyczne fundusze ETF.

5. Pożyczki papierów wartościowych

Pożyczki papierów wartościowych to kolejny często niedoceniany element należący do szerszej kategorii ryzyka związanego z funduszami ETF. Niektórzy zarządzający funduszami ETF pożyczają akcje lub obligacje w funduszach ETF innym stronom. Takimi innymi stronami mogą być fundusze hedgingowe, które spekulują na spadkach cen akcji. Pożyczki papierów wartościowych generują zysk dla inwestora, ale istnieje tak samo niskie ryzyko strat, jeżeli pożyczkobiorca miałby ogłosić upadłość. W niektórych przypadkach podział kredytowy jest często korzystniejszy dla emitenta.

VanEck Europe nie angażuje się w pożyczki papierów wartościowych.

Wniosek: Ryzyko związane z funduszami ETF

Podsumowując, budując zdywersyfikowany portfel, unikając syntetycznych funduszy ETF lub funduszy ETF, które angażują się w pożyczki papierów wartościowych, oraz nie wychodząc z inwestycji przez długi okres, można zbudować portfel, którego celem jest minimalizacja ryzyka związanego z funduszem ETF.